РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Как лучше всего реинвестировать

До этого момента речь шла о реинвестировании 100% средств со счета. И хотя нам известно, что для максимизации потенциально прибыльной системы мы должны реинвестировать, использование в каждой сделке 100% капитала вряд ли разумно.

Рассмотрим игру (50/50) с броском монеты. Предположим, вам платят 2 доллара, если вы выигрываете, и теряете 1 доллар, если проигрываете. Математическое ожидание составляет 0,5. Другими словами, следует ожидать выигрыша 50 центов в среднем за бросок. Это верно для первого броска и для всех последующих бросков при условии, что вы не увеличиваете сумму ставки. Но в процессе независимых испытаний именно это и следует делать. Когда вы выигрываете, то должны увеличивать ставку при каждом броске.

Допустим, вы начинаете игру с одного доллара, выигрываете при первом броске и зарабатываете два доллара. При следующем броске вы также ставите весь счет (3 доллара), однако на этот раз проигрываете и теряете 3 доллара. Вы проиграли первоначальную сумму в 1 доллар и 2 доллара, которые ранее выиграли. Если вы выигрываете при последнем броске, то зарабатываете 6 долларов, так как сделали 3 ставки по 1 доллару. Дело в том, что если вы используете 100% счета, то выйдете из игры, как только столкнетесь с проигрышем, что является неизбежным событием. Если бы мы могли переиграть предыдущий сценарий и вы делали бы ставки без реинвестирования, то выиграли бы 2 доллара при первой ставке и проиграли 1 доллар при второй. Теперь ваша чистая прибыль 1 доллар, а счет равен 2 долларам. Где-то между этими двумя сценариями находится оптимальный выбор ставок при положительном ожидании. Однако сначала мы должны рассмотреть оптимальную стратегию ставок для игры с отрицательным ожиданием. Когда вы знаете, что игра имеет отрицательное математическое ожидание, то лучшей ставкой будет отсутствие ставки. Помните, что нет стратегии управления деньгами, которая может превратить проигрышную игру в выигрышную. Однако если вы должны сделать ставку в игре с отрицательным ожиданием, то наилучшей стратегией будет стратегия максимальной смелости. Другими словами, вам надо сделать как можно меньше ставок (в противоположность игре с положительным ожиданием, где следует ставить как можно чаще). Чем больше попыток, тем больше вероятность, что при отрицательном ожидании вы проиграете. Поэтому при отрицательном ожидании меньше возможности для проигрыша, если длина игры укорачивается (то есть когда число попыток приближается к 1). Если вы играете в игру, где есть шанс 49% выиграть 1 доллар и 51% проиграть 1 доллар, то лучше всего сделать только одну попытку. Чем больше ставок вы будете делать, тем больше вероятность, что вы проиграете (с вероятностью проигрыша, приближающейся к уверенности, когда игра приближается к бесконечности). Это не означает, что вы достигаете положительного ожидания при одной попытке, но вы, по крайней мере, минимизируете вероятность проигрыша, совершая только одну попытку. Теперь вернемся к игре с положительным ожиданием. Мы решили в начале этой дискуссии, что в любой сделке количество контрактов, которое открывает трейдер, определяется фактором f (число между 0 и 1), что представляет собой количество контрактов, зависящее как от предполагаемого проигрыша

в следующей сделке, так и от общего баланса счета. Если вы знаете, что обладаете преимуществом при N ставках, но не знаете, какие из этих N будут выигрышами (и на какую сумму), а какие из них будут проигрышами (и на какую сумму), то лучше всего на большом отрезке времени рисковать одной и той же долей вашего счета. Этот метод, основанный на использовании фиксированной доли вашего счета, и является лучшей системой ставок. Если в ваших сделках есть зависимость, где выигрыши порождают выигрыши, а проигрыши порождают проигрыши, или наоборот, тогда все равно лучше ставить определенную долю вашего общего счета, но эта доля уже не будет фиксированной. В этом случае доля счета должна отражать действие зависимости (если вы не «отпугнули» зависимость от системы, создав системные правила для ее использования).

«Подождите, — скажете вы. — Разве не бесполезны все эти системы ставок? Разве они преодолевают преимущество казино? Они только отдаляют момент полного разорения!» Это абсолютная правда для ситуации с отрицательным математическим ожиданием. Когда ожидание положительное, трейдер/азартный игрок стоит перед вопросом, как наилучшим образом использовать это положительное ожидание.

Торговля оптимальной фиксированной долей

Все, о чем мы говорили выше, подготовило основу для этого раздела. Мы теперь знаем, что перед тем, как обсуждать величину ставок на данном рынке или в системе, надо понять, есть ли у вас положительное математическое ожидание. Мы увидели, что так называемая «хорошая система» (когда математическое ожидание имеет положительное значение) фактически может быть не такой уж и хорошей при реинвестировании доходов, если реинвестировать слишком высокий процент выигрышей по отношению к разбросу результатов системы. Если в действительности есть положительное математическое ожидание, каким бы маленьким оно ни было, используйте его с максимальной отдачей. При независимых испытаниях это достигается посредством реинвестирования фиксированной доли вашего общего счета. [2] Для процесса зависимых испытаний, как и для процесса независимых испытаний, ставка части вашего общего счета также максимально использует положительное математическое ожидание. Однако при зависимых испытаниях ставки будут меняться; точная доля каждой отдельной ставки будет определяться вероятностями и выигрышами по каждой отдельной ставке.

Как нам найти это оптимальное f? В последние десятилетия азартными игроками использовалось множество систем, самая известная и точная из которых — «Система ставок Келли, являющаяся продолжением математической идеи, выдвинутой в начале 1956 года Джоном Л. Келли младшим.

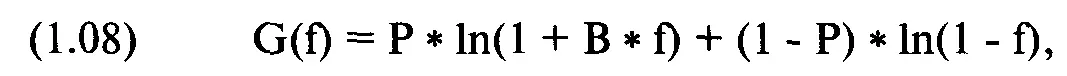

Из критерия Келли следует, что мы должны использовать фиксированную долю счета (f), которая максимизирует функцию роста G (f):

где f = оптимальная фиксированная доля;

Р = вероятность выигрышной ставки или сделки;

В = отношение выигранной суммы по выигрышной ставке к проигранной сумме по проигрышной ставке;

1n() = функция натурального логарифма.

Оказывается, что для систем с двумя возможными исходами это оптимальное f можно довольно легко найти с помощью формул Келли.

Формулы Келли

Читать дальшеИнтервал:

Закладка: