РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Здесь надо отметить два момента. Первый состоит в том, что когда мы обсуждаем TWR, то допускаем использование дробных контрактов. Например, вы можете торговать 5,4789 контрактами, если именно это требуется в какой-либо момент. Расчет TWR допускает дробные контракты, чтобы его значение всегда было одинаково для данного набора торговых результатов вне зависимости от их последовательности. Вы можете усомниться в правильности такого подхода, поскольку при реальной торговле это невыполнимо. В реальной жизни вы не можете торговать дробными контрактами. Этот аргумент правильный. Однако мы оставим подобный расчет TWR, потому что таким образом мы представим средний TWR для всех возможных начальных счетов. Если вы хотите, чтобы размеры всех ставок были целыми числами, тогда становится важна величина начального счета. Однако если бы вы должны были усреднить TWR со всех значений возможных начальных счетов, используя только ставки в целых числах, то достигли бы того же значения TWR, которое мы рассчитали при дробных ставках. Поэтому значение TWR, которое рассчитано здесь, более реально, чем то, которое мы рассчитывали бы при ставках в целых числах, так как оно представляет огромное количество результатов с различными начальными счетами. Разумеется, чем выше баланс счета, тем ближе будут результаты торговли целыми и дробными контрактами. Пределом здесь является счет с бесконечным капиталом, где ставка в целых числах и дробная ставка в точности равны.

Таким образом, чем ближе вы находитесь к оптимальному f, тем лучше. Также можно сказать, что чем больше счет, тем больше будет эффект от оптимального f. Так как оптимальное f позволяет счету расти с максимально возможной скоростью, мы можем заявить, что оптимальное f будет работать все лучше и лучше при увеличении вашего счета.

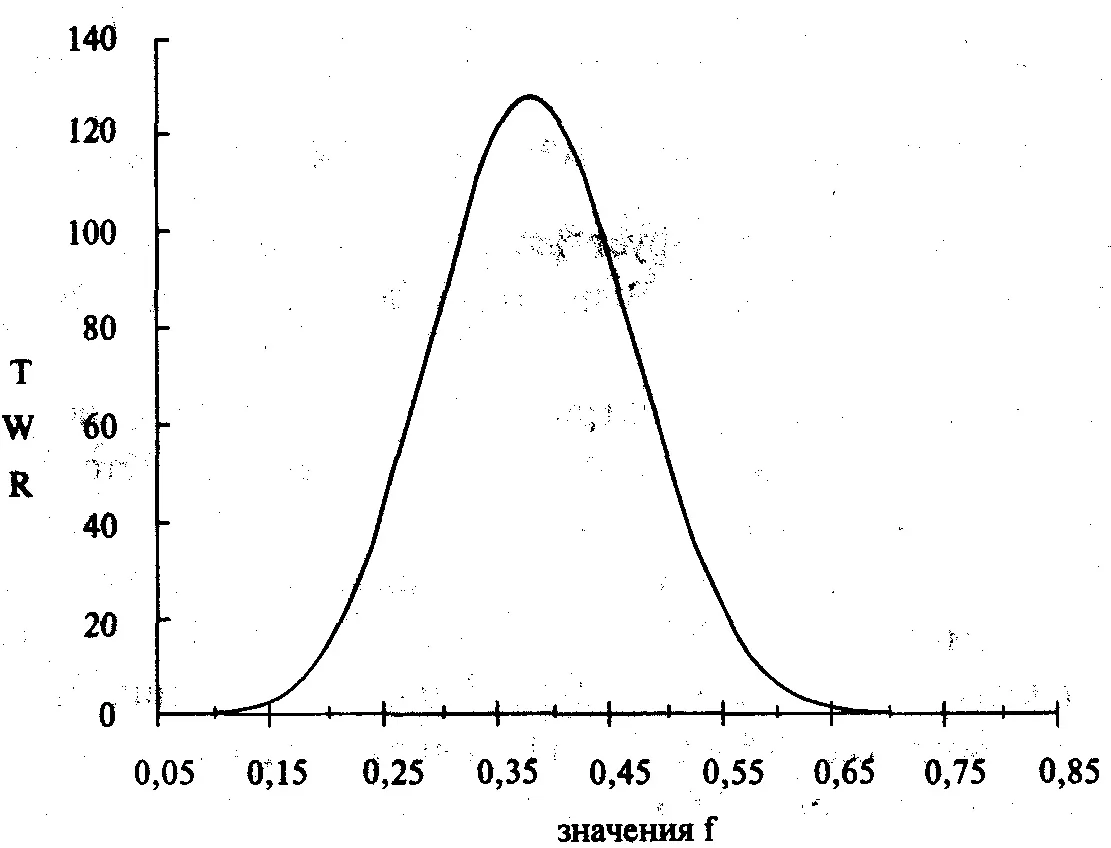

Рисунок 1-6 20 последовательностей +5, -1

Графики (рисунки 1-1 и 1-6) имеют несколько других интересных особенностей. Во-первых, ни при какой другой фиксированной доле вы не заработаете больше денег, чем при оптимальном/. Другими словами, в предыдущем примере с игрой 5:1 не стоит ставить, например, 1 доллар на каждые 2 доллара на счете. Вы заработаете больше, если будете ставить 1 доллар на каждые 2,50 доллара на счете. Не стоит рисковать больше, чем позволяет оптимальное/, — это может дорого обойтись.

Очевидно, что чем больше капитализация счета, тем более точно вы сможете придерживаться оптимального f, так как сумма в долларах, требуемая под один контракт, составит меньший процент от общего баланса. Допустим, что оптимальное f для данной рыночной системы соответствует 1 контракту на каждые 5000 долларов на счете. Если счет равен 10 000 долларов, то надо будет выиграть (или проиграть) 50% до того момента, когда изменение количества контрактов для текущей торговли станет возможным. Сравните это со счетом в 500 000 долларов, где надо будет регулировать количество контрактов после изменения баланса в 1%. Ясно, что при большом счете можно лучше воспользоваться плюсами, предоставляемыми оптимальным f, чем при меньшем счете. Теоретически оптимальное f допускает, что вы можете торговать бесконечно делимыми частями, чего в реальной жизни не бывает, где наименьшим количеством, которым вы можете торговать, является один контракт. В асимптотическом смысле это не имеет значения. Но в реальной жизни со ставками в целых числах в торговую систему необходимо ввести такой вариант, который потребует настолько малый процент баланса счета, насколько только возможно, особенно для небольших счетов. Помните, что сумма, требуемая для открытия контракта, в реальной торговле больше первоначальных залоговых требований и суммы, отводимой под контракт оптимальным f.

Чем чаще вы сможете изменять размер позиций для соответствия оптимальному f, тем лучше, поэтому имеет смысл торговать на рынках с недорогими контрактами. Кукуруза может показаться не таким интересным рынком, как S&P. Однако для некоторых трейдеров рынок кукурузы может стать чрезвычайно волнующим, если они будут открывать на нем несколько сотен контрактов.

Трейдеры, торгующие акциями или форвардными контрактами (например на рынке форекс), имеют огромное преимущество. Так как следует рассчитывать оптимальное f из финансовых результатов (P&Ls) на основе 1 контракта (1 единицы), то надо сначала решить, какой будет 1 единица в акциях или в валюте. Например, трейдер с фондового рынка может выбрать в качестве 1 единицы 100 акций. Для определения оптимального Гон будет использовать поток P&L, созданный торговлей 100 акциями. Если система торговли потребует использовать 2,39 контракта или единицы, то это будет выполнимо. Таким образом, имея возможность торговать дробной частью 1 единицы, вы можете эффективнее воспользоваться преимуществом оптимального f. Таким же образом надо поступать и трейдерам с рынка форекс, которые должны сначала решить, каким будет 1 контракт или единица. Для трейдера с рынка форекс 1 единицей может быть, например, один миллион долларов США или один миллион швейцарских франков.

Насколько может быть серьезен проигрыш

Здесь важно отметить, что проигрыш, который может произойти при торговле фиксированной долей (в процентах от вашего счета), исторически может быть такой же, как f. Другими словами, если f равно 0,55, то проигрыш может составить 55% от вашего баланса. Если вы торгуете с оптимальным f, то ваш наибольший проигрыш будет эквивалентен f. Допустим, что f для системы составляет 0,55; при торговле 1 контрактом на каждые 10 000 долларов это означает, что вашим наибольшим убытком будет 5500 долларов. Когда вы встречаете наибольший проигрыш (снова мы говорим о том, что может произойти), можно потерять 5500 долларов по каждому открытому контракту, и если у вас 1 контракт на каждые 10 000 долларов на счете, то в этой точке проигрыш составит 55% вашего баланса. Более того, полоса проигрышей может продолжиться: следующая сделка или серия сделок могут уменьшить счет еще больше. Чем лучше

система, тем выше f. Чем выше f, тем больше возможный проигрыш, так как максимальный проигрыш (в процентах) не меньше f. Парадокс ситуации заключается в том, что если система способна создать достаточно высокое оптимальное f, тогда проигрыш для такой системы также будет достаточно высоким. С одной стороны, оптимальное f позволяет вам получить наибольший геометрический рост, с другой стороны, оно создает для вас ловушку, в которую можно легко попасться.

Мы знаем, что если при торговле фиксированной долей использовать оптимальное f, то можно ожидать значительных проигрышей (в процентах от баланса). Оптимальное f подобно плутонию — оно дает огромную силу, однако и чрезвычайно опасно. Эти значительные проигрыши — большая проблема, особенно для новичков, потому что торговля на уровне оптимального f создает опасность получить огромный проигрыш быстрее, чем при обычной торговле. Диверсификация может сильно сгладить проигрыш. Плюсом диверсификации является то, что она позволяет делать много попыток (проводить много игр) одновременно, тем самым увеличивая общую прибыль. Справедливости ради следует отметить, что диверсификация, хотя обычно она и является лучшим способом для сглаживания проигрышей, не обязательно уменьшает их и в некоторых случаях может даже увеличить убытки!

Читать дальшеИнтервал:

Закладка: