РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Начиная с конца 1940-х годов, инженеры компании Bell System работали над проблемой передачи данных по международным линиям. Проблема, стоящая перед ними, заключалась в том, что линии были подвержены случайному, неизбежному «шуму», который мешал передаче данных. Инженерами компании было предложено несколько довольно оригинальных решений. Как это ни странно, наблюдались большие сходства между проблемой передачи данных и проблемой геометрического роста, которая относится к управлению деньгами в азартных играх (так как обе проблемы являются продуктом случайной среды). Так появилась первая формула Келли.

Первое уравнение выглядит следующим образом:

или

(1.09б) f=P-Q,

где f = оптимальная фиксированная доля;

Р = вероятность выигрышной ставки или сделки;

Q = вероятность проигрыша (1 - Р).

Обе формы уравнения (1.09) эквивалентны.

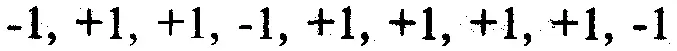

Уравнения (1.09а) или (1.096) для оптимального f дадут правильный ответ при условии, что выигрыши и проигрыши будут одинаковые по величине. В качестве примера рассмотрим следующий поток ставок:

Есть 10 ставок, 6 из них выигрышных, отсюда:

f=(0,6*2)-l =1,2-1=0,2

Если выигрыши и проигрыши не были бы одинакового размера, то эта формула не дала бы правильного ответа. Примером служит бросок монеты в игре «два к одному», где все выигрыши — 2 единицы, а проигрыши — 1 единица.В этом случае формула Келли будет выглядеть следующим образом:

где t = оптимальная фиксированная доля;

Р = вероятность выигрышной ставки или сделки;

В = отношение выигранной суммы по выигрышной ставке к проигранной сумме по проигрышной ставке.

В нашем примере с броском монеты в игре «два к одному»:

f=((2+l)*0,5-1)/2 =(3*0,5-1)/2 =0,5/2 = 0,25

Эта формула даст правильный ответ для оптимального f при условии, что все выигрыши между собой всегда одинаковы и все проигрыши между собой всегда одинаковы. Если это не так, формула не даст правильного ответа.

Формулы Келли применимы только к результатам, которые имеют распределение Бернулли (распределение с двумя возможными исходами). Торговля, к сожалению, не так проста. Применение формул Келли к иному распределению является ошибкой и не даст нам оптимального f. Более подробно о распределении Бернулли рассказано в приложении В.

Поиск оптимального f с помощью среднего геометрического.

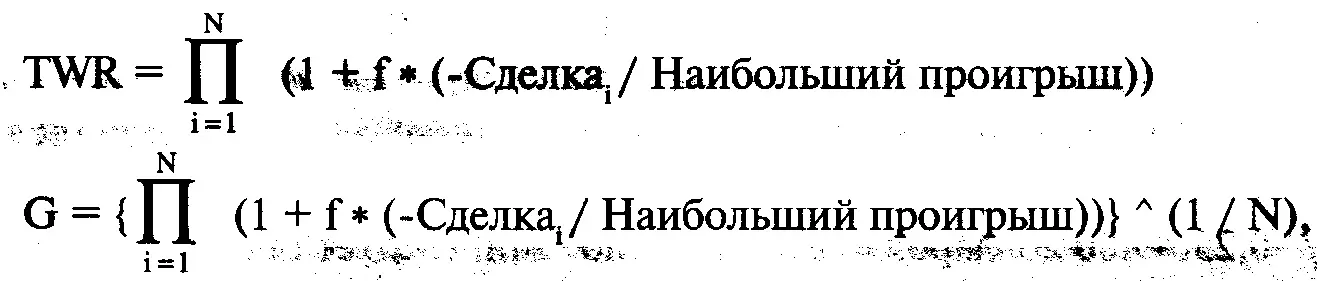

В реальной торговле размер проигрышей и выигрышей будут постоянно меняться. Поэтому формулы Келли не могут дать нам правильное оптимальное f. Как корректно с математической точки зрения найти оптимальное f, которое позволит нам определить количество контрактов для торговли? Попытаемся ответить на этот вопрос. Для начала мы должны изменить формулу для поиска HPR, включив в нее f:

где -Сделка= прибыль или убыток в этой сделке (с противоположным знаком, чтобы убыток стал положительным числом, а прибыль — отрицательным);

Наибольший проигрыш = наибольший убыток за сделку (это всегда отрицательное число).

TWR — это произведение всех HPR, а среднее геометрическое (G) — это корень N-й степени TWR.

где - Сделка i= прибыль или убыток по сделке i (с противоположным знаком, чтобы убыток был положительным числом, а прибыль — отрицательным);

Наибольший проигрыш = результат сделки, которая дала наибольший убыток (это всегда должно быть отрицательное число);

N = общее количество сделок;

G = среднее геометрическое HPR.

Просмотрев значения/от 0,01 до 1, мы найдем/, которое даст наивысшее TWR. Это значение f позволит получить максимальную прибыль при торговле фиксированной долей. Мы можем также сказать, что оптимальное f позволяет получить наивысшее среднее геометрическое. Не имеет значения, что мы ищем: наивысшее TWR или среднее геометрическое, так как обе величины максимальны при одном и том же значении f.

Описанную выше процедуру достаточно легко осуществить с помощью компьютера, перебирая f от 0,01 до 1,00. Как только вы получите TWR, которое меньше предыдущего, то знайте, что f, относящееся к предыдущему TWR, является оптимальным f, поскольку графики TWR и среднего геометрического имеют один пик. Чтобы облегчить процесс поиска оптимального f диапазоне от 0 до 1, можно использовать разные алгоритмы. Один из самых быстрых способов расчета оптимального f — это метод параболической интерполяции, который детально описан в книге «Формулы управления портфелем».

Мы увидели, что лучшей торговой системой является система с наивысшим средним геометрическим. Для расчета среднего геометрического необходимо знать f. Итак, давайте поэтапно опишем наши действия.

1. Возьмите историю сделок в данной рыночной системе.

2. Найдите оптимальное f, просмотрев различные значения f от 0 до 1. Оптимальное f соответствует наивысшему значению TWR.

3. После того, как вы найдете f, возьмите корень N-й степени TWR (N — общее количество сделок). Это и есть ваше среднее геометрическое для данной рыночной системы. Теперь можно использовать полученное среднее геометрическое, чтобы сравнивать эту систему с другими. Значение f подскажет вам, сколькими контрактами торговать в данной рыночной системе. После того, как найдено f, его можно перевести в денежный эквивалент, разделив наибольший проигрыш на отрицательное оптимальное/. Например, если наибольший проигрыш равен 100 долларам, а оптимальное f = 0,25, тогда -100 долларов / -0,25 = 400 долларов. Другими словами, следует ставить 1 единицу на каждые 400 долларов счета. Для простоты можно все рассчитывать на основе единиц (например одна 5-долларовая фишка или один фьючерсный контракт, или 100 акций). Количество долларов, которое следует отвести под каждую единицу, можно рассчитать, разделив ваш наибольший убыток на отрицательное оптимальное f. Оптимальное f — это результат равновесия прибыльности системы (на основе 1 единицы) и ее риска (на основе 1 единицы). Многие думают, что оптимальная фиксированная доля — это процент счета, который отводится под ваши ставки. Это совершенно неверно. Должен быть еще один шаг. Оптимальное f само по себе не является процентом вашего счета, который отводится под торговлю, это делитель наибольшего проигрыша. Частным этого деления является величина, на которую надо разделить общий счет, чтобы выяснить, сколько ставок сделать или сколько контрактов открыть на рынке.

Читать дальшеИнтервал:

Закладка: