РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

| Таблица VIII | ||||

| Система А | Система Б | |||

| Сделка | P&L | Сделка | P&L | Счет |

| Оптимальное f соответствует 1 единице на каждые 0,00 на балансе (показана 1 единица на каждые 4): | ||||

| 100,00 | ||||

| -1 | -12,50 | 2 | 25,00 | 112,50 |

| 2 | 28,13 | -1 | -14,06 | 126,56 |

| -1 | -15,82 | 2 | 31,64 | 142,38 |

| 2 | 35,60 | -1 | -17,80 | 160,18 |

Из этого раздела можно сделать два вывода. Первый состоит в том, что при одновременных ставках или торговле портфелем существует небольшая потеря эффективности, вызванная невозможностью рекапитализировать счет после каждой отдельной игры. Второй заключается в том, что комбинирование рыночных систем, при условии, что они имеют положительные математические ожидания (даже если они положительно коррелированы), никогда не уменьшит ваш общий рост за определенный период времени. Однако когда вы продолжаете добавлять все больше и больше рыночных систем, эффективность уменьшается. Если у вас есть, скажем, 10 рыночных систем, и все они одновременно несут убытки, совокупный убыток может уничтожить весь счет, так как вы не сможете уменьшить размер каждого проигрыша, как в случае последовательных сделок. Таким образом, при добавлении новой рыночной системы в портфель польза будет только в двух случаях: когда рыночная система имеет коэффициент корреляции меньше 1 и положительное математическое ожидание или же когда система имеет отрицательное ожидание, но достаточно низкую корреляцию с другими составляющими портфеля, чтобы компенсировать отрицательное ожидание. Каждая добавленная рыночная система вносит постепенно уменьшающийся вклад в среднее геометрическое. То есть каждая новая рыночная система улучшает среднее геометрическое все в меньшей и меньшей степени. Более того, когда вы добавляете новую рыночную систему, теряется общая эффективность из-за одновременных, а не последовательных результатов. В некоторой точке добавление еще одной рыночной системы принесет больше вреда, чем пользы.

Время, необходимое для достижения определенной цели, и проблема дробного f

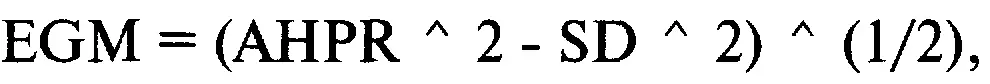

Допустим, мы знаем среднее арифметическое HPR и среднее геометрическое HPR для данной системы. Мы можем определить стандартное отклонение HPR из формулы для расчета оценочного среднего геометрического:

где AHPR = среднее арифметическое HPR;

SD = стандартное отклонение значений HPR.

Поэтому мы можем рассчитать стандартное отклонение SD следующим образом:

Возвращаясь к нашей игре с броском монеты 2:1, где математическое ожидание 0,50 долларов и оптимальное f- ставка в 1 доллар на каждые 4 доллара на счете, мы получим среднее геометрическое 1,06066. Для определения среднего арифметического HPR можно использовать уравнение (2.05):

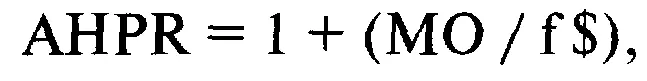

где AHPR = среднее арифметическое HPR;

МО = арифметическое математическое ожидание в единицах;

f$= наибольший проигрыш/-f

f = оптимальное f (от 0 до 1).

Таким образом, среднее арифметическое HPR равно:

AHPR =1+(0,5/(-1/-0,25)) =1+(0,5/4) =1+0,125 =1,125

Теперь, так как у нас есть AHPR и EGM, мы можем использовать уравнение (2.04) для определения оценочного стандартного отклонения HPR:

=1,125 ^2- 1,06066 ^62

= 1,265625-1,124999636 =0,140625364

Таким образом, SD ^2, то есть дисперсия HPR, равна 0,140625364. Извлекая квадратный корень из этой суммы, мы получаем стандартное отклонение HPR =0,140625364 ^(1/2) =0,3750004853. Следует отметить, что это оценочное стандартное отклонение, так как при его расчете используется оценочное среднее геометрическое. Это не совсем точный расчет, но вполне приемлемый для наших целей. Предположим, мы хотим преобразовать значения для стандартного отклонения (или дисперсии), арифметического и среднего геометрического HPR, чтобы отражать торговлю не оптимальным f, а некоторой его частью. Эти преобразования даны далее:

(2.07) FSD = SD * FRAC

(2.08) FGHPR= (FAHPR ^2 - FSD ^ 2) А^(1/2),

где FRAC = используемая дробная часть оптимального f;

АН PR= среднее арифметическое HPR при оптимальном f;

SD = стандартное отклонение HPR при оптимальном f;

FAHPR== среднее арифметическое HPR при дробном f;

FSD = стандартное отклонение HPR при дробном f;

FGHPR = среднее геометрическое HPR при дробном f.

Например, мы хотим посмотреть, какие значения приняли бы FAHPR, FGHPR и FSD в игре с броском монеты 2:1 при половине оптимального f (FRAC = 0,5). Мы знаем, что AHPR= 1,125 и SD = 0,3750004853. Таким образом:

=(1,125- 1)*0,5+ 1 =0,125* 0,5 + 1 = 0,0625 + 1 = 1,0625

(2.07) FSD = SD * FRAC

=0,3750004853*0,5 = 0,1875002427

= (1,0625 ^2 - 0,1875002427 ^2) ^(1/2) = (1,12890625 - 0,03515634101) ^(1/2) =1,093749909 ^ (1/2) = 1,04582499

Для оптимального f= 0,25 (1 ставка на каждые 4 доллара на счете) мы получаем значения 1,125, 1,06066 и 0,3750004853 для среднего арифметического, среднего геометрического и стандартного отклонения HPR соответственно. При дробном (0,5) f =0,125 (1 ставка на каждые 8 долларов на счете) мы получаем значения 1,0625, 1,04582499 и 0,1875002427 для среднего арифметического, среднего геометрического и стандартного отклонения HPR соответственно. Посмотрим, что происходит, когда мы используем стратегию дробного f. Мы уже знаем, что при дробном f заработаем меньше, чем при оптимальном f. Более того, мы определили, что проигрыши и дисперсии прибылей будут меньше при дробном f. Что произойдет со временем, необходимым для достижения определенной цели?

Мы можем определить только ожидаемое количество сделок, необходимое для достижения определенной цели. Это не то же самое, что ожидаемое время, требуемое для достижения определенной цели, но, так как наши измерения производятся в сделках, мы будем считать время и количество сделок синонимами.

(2.09) N = 1п(Цель) / 1n(Среднее геометрическое),

где N = ожидаемое количество сделок для достижения цели;

Цель = цель в виде множителя первоначального счета, т.е. TWR;

1n() = функция натурального логарифма.

Вернемся к нашему примеру с броском монеты 2:1. При оптимальном f среднее геометрическое равно 1,06066, а при половине f оно составляет 1,04582499. Теперь давайте рассчитаем ожидаемое количество сделок, необходимое для удвоения нашего счета (Цель = 2). При полном f:

Читать дальшеИнтервал:

Закладка: