РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

что можно представить следующим образом:

или

или

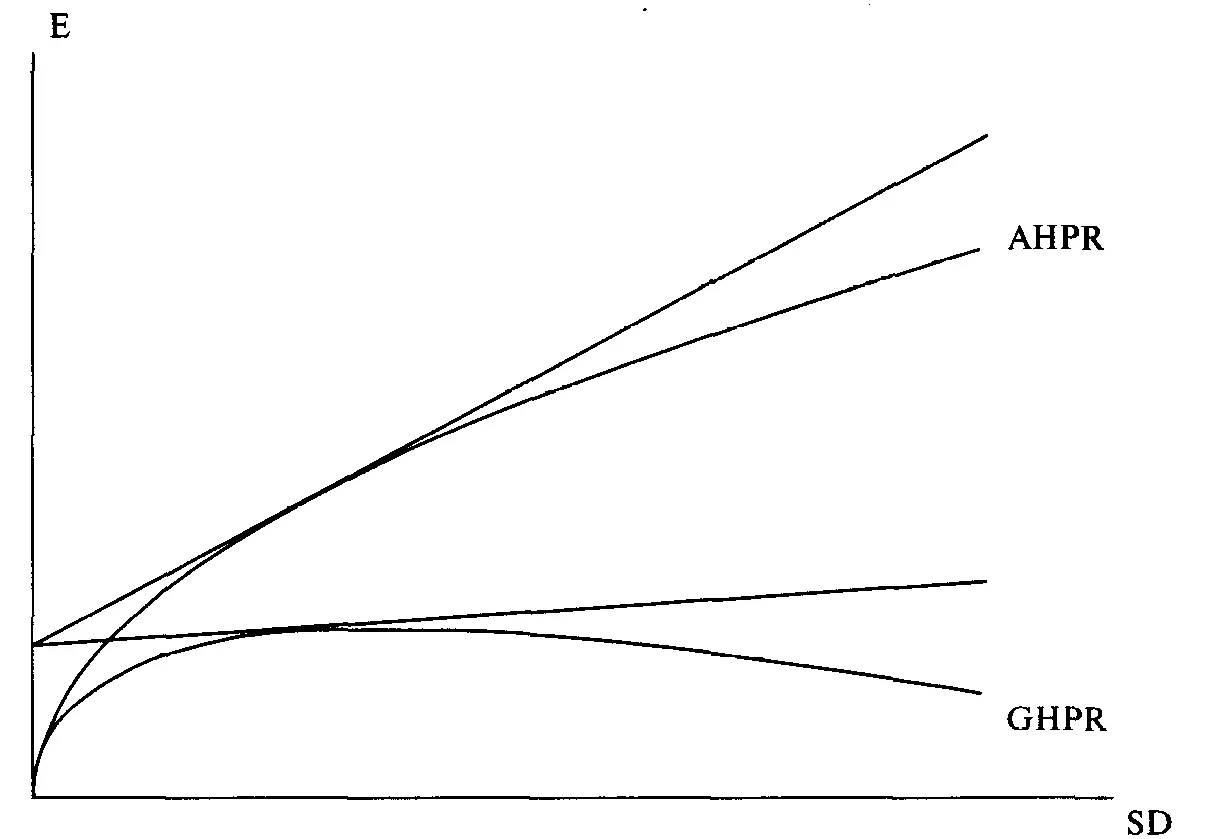

N в уравнениях с (7.10а) по (7. 10г) представляет собой количество сделок, которое необходимо для того, чтобы геометрическое HPR стало равно арифметическому. Все три уравнения эквивалентны. Решение можно получить методом итераций. Зная для нашего геометрического оптимального портфеля GHPR= 1,01542 и соответствующее AHPR= 1,031 и решая любое уравнение с (7.10а) по (7. 10г), мы находим, что N = 83,49894. Таким образом, после того, как пройдет 83,49894 сделки, геометрическое TWR догонит арифметическое. Полученный результат справедлив для тех TWR, которые соответствуют координате дисперсии геометрического оптимального портфеля.Так же, как и AHPR, GHPR имеет свою линию CML. Рисунок 7-5 показывает как AHPR, так и GHPR с линиями CML, рассчитанными на основе безрисковой ставки.

Рисунок7-5 AHPR, GHPR и их линии CML

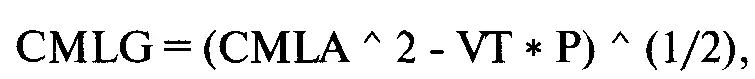

Зная CML для AHPR, можно рассчитать CML для GHPR следующим образом:

CMLG = координата Е (по вертикали) линии CML для GHPR при данной координате V, соответствующей Р;

CMLA= координата Е (по вертикали) линии CML для AHPR при данной координате V, соответствующей Р;

Р = процент в касательном портфеле, рассчитанный из (7.02);

VT = координата дисперсии касательного портфеля.

Следует иметь в виду, что для данной безрисковой ставки касательный портфель и геометрический оптимальный портфель в общем случае не одинаковы. Портфели будут идентичными при выполнении следующего равенства:

(7.12) RFR=GHPROPT-1,

где RFR = безрисковая ставка;

GHPROPT = среднее геометрическое HPR геометрического оптимального портфеля, т.е. координата Е портфеля на эффективной границе.

Только когда разность GHPR геометрического оптимального портфеля и единицы равна безрисковой ставке, геометрический оптимальный портфель и касательный портфель будут одинаковыми. Если RFR > GHPROPT - 1, тогда геометрический оптимальный портфель будет слева (т.е. иметь меньшую дисперсию, чем касательный портфель). Если RFR < GHPROPT - 1, тогда касательный портфель будет слева (т.е. иметь меньшую дисперсию, чем геометрический оптимальный портфель). Во всех случаях касательный портфель, конечно же, никогда не будет иметь более высокое GHPR, чем геометрический оптимальный портфель.

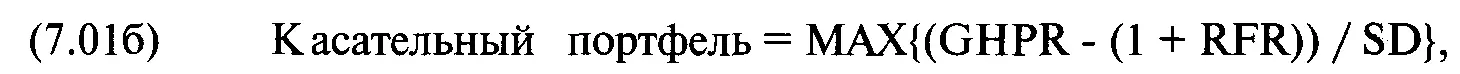

Отметьте также, что точки касания CML к GHPR и CML к AHPR имеют одну координату SD. Мы можем использовать уравнение (7.01а) для поиска касательного портфеля GHPR, заменив в (7.01а) AHPR на GHPR. В результате получится следующее уравнение:

где МАХ{}= максимальное значение;

GHPR = геометрическое среднее HPR, т.е. координата Е данного портфеля на эффективной границе;

SD = стандартное отклонение HPR, т.е. координата SD данного портфеля на эффективной границе;

RFR = безрисковая ставка.

Неограниченные портфели

В этом разделе мы увидим, что можно поднять прибыли выше линии GCML, если снять ограничение на сумму весов. Давайте вернемся к геометрическим оптимальным портфелям. Если мы попробуем составить геометрический оптимальный портфель из наших четырех рыночных систем — Toxico, Incubeast, LA Garb и сберегательного счета, то с помощью уравнений с (7.0ба) по (7.06г) найдем, что он является таковым при Е, равном 0,1688965, и V, равном 0,1688965. Среднее геометрическое такого портфеля будет равно 1,094268, а состав портфеля будет иметь вид:

Toxico 18,89891%

Incubeast 19,50386%

LA Garb 58,58387%

Сберегательный счет 0,03014%

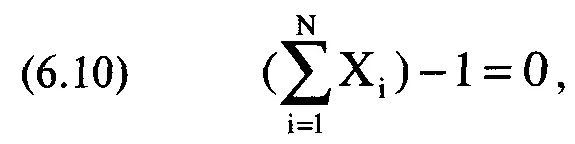

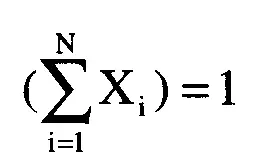

При решении уравнений с (7.06а) по (7.06г) необходимо использовать метод итераций, т.е. выбирать тестируемое значение для Е и решать матрицу для этого Е. Если полученное значение дисперсии больше значения Е, это означает, что тестируемое значение Е слишком высокое и в следующей попытке следует его понизить. Вы можете определить дисперсию портфеля, используя одно из уравнений с (6.06а) по (6.06г). Повторяйте процесс, пока не будет выполняться любое из равенств с (7.06а) по (7.06г). Таким образом вы получите геометрический оптимальный портфель (отметьте, что все рассмотренные портфели на эффективной границе AHPR или на эффективной границе GHPR определяются с учетом того, что сумма весов равна 100%, или 1,00). Вспомните уравнение (6.10), используемое в первоначальной расширенной матрице для поиска оптимальных весов портфеля, уравнение отражает тот факт, что сумма весов равна 1:

где N = количество ценных бумаг, составляющих портфель;

X. = процентный вес ценной бумаги L Уравнение также можно представить следующим образом:

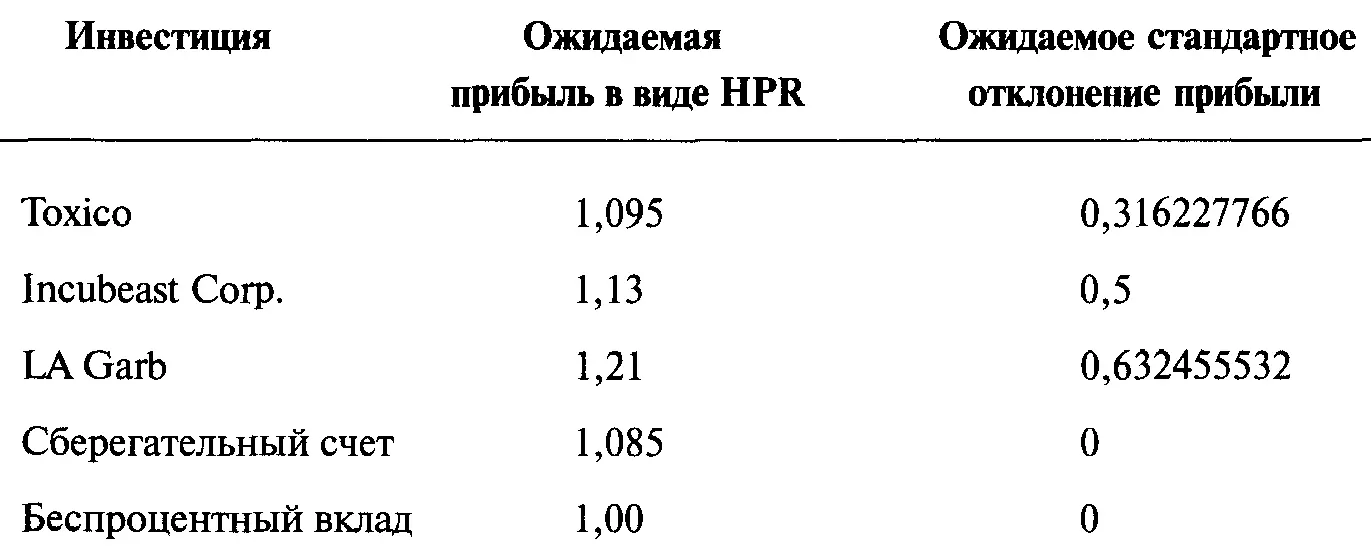

Мы можем найти неограниченный оптимальный портфель, если левую часть этого уравнения приравнять к числу больше 1. Для этого добавим еще одну рыночную систему, называемую беспроцентным вкладом (non-interest-bearing cash (NIC)), в первоначальную расширенную матрицу Данная рыночная система будет иметь дневное среднее арифметическое HPR= 1,0, а стандартное отклонение, дисперсию и ковариацию дневных HPR равными 0. Коэффициенты корреляции NIC с любой другой рыночной системой всегда равны 0.

Теперь установим ограничение суммы весов на некоторое произвольное число, большее единицы. Хорошим первоначальным значением будет количество используемых рыночных систем (без NIC), умноженное на три. Так как мы имеем 4 рыночные системы (не учитывая NIC), то ограничим сумму весов 4*3=12.

Отметьте, что мы просто устанавливаем ограничение на произвольное значение, большее единицы. Разность между этим выбранным значением и суммой полученных весов будет весом системы NIC.

На самом деле, мы не собираемся инвестировать в NIC. Это просто дополнительная переменная, с помощью которой мы создадим матрицу для получения

неограниченных весов рыночных систем. Теперь возьмем параметры наших четырех рыночных систем из главы 6 и добавим NIC:

Интервал:

Закладка: