Владимир Живетин - Введение в анализ риска

- Название:Введение в анализ риска

- Автор:

- Жанр:

- Издательство:Институт проблем риска, ООО Информационно-издательский центр «Бон Анца»

- Год:2008

- Город:Москва

- ISBN:978-5-98664-036-5, 978-5-903140-13-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Живетин - Введение в анализ риска краткое содержание

Работа может быть полезна инвесторам, конструкторам-проектировщикам, экономистам, производственникам, изучающим, с точки зрения анализа риска, проблемы проектирования, производства и эксплуатации динамических систем различного назначения, а также аспирантам и студентам, обучающимся по специальностям «Информационные системы в экономике», «Системы обработки информации и управления».

Введение в анализ риска - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

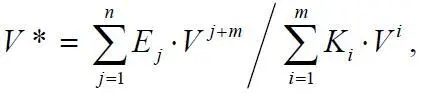

где E j– показатель чистого дохода; K i – размеры инвестиционных затрат. Отметим, что при V * = 1 доходность капиталовложений точно соответствует нормативу доходности q в .

Если указанные параметры используются для анализа целесообразности внедрения проекта, то их необходимо использовать для оценки инвестиционного риска. При этом инвестор, вкладывая деньги в момент времени t 0, должен иметь все расчетные величины в момент времени t, когда он предполагает возвратить вложенный капитал и получить по нему проценты.

На практике для лиц, принимающих управленческие решения по вложению денег, – потенциальных и действительных акционеров компаний – важно не только сохранение и наращивание номинального финансового капитала, но и сохранение и наращивание реального финансового капитала, определяемого реальной покупательной способностью денежных средств. С этой целью используется уравнение цены собственного капитала предприятия на базе рыночных критериев. Общая формула цены собственного капитала предприятия, иначе именуемая моделью оценивания капитальных активов, выглядит следующим образом:

γ ск = γ f + β(γ m – γ f ), (1.3)

где γ ск – специфическая оценка собственного капитала предприятия; γ f – безрисковая норма наращивания, определяемая уровнем инфляции (характеристика несистематического рынка); γ m – средняя норма наращивания, объективно сложившаяся на рынке капитала в целом; β – характеристика систематического рынка (так называемый рыночный риск), связанная с эластичностью прироста доходности акций конкретной компании по сравнению с приростом доходности акций, сложившемся на фондовом рынке.

Таким образом, формула (1.3) отражает суть требуемой инвестором-акционером нормы наращивания от предлагаемых им предприятию денежных средств. В этой формуле первое слагаемое – часть финансовой отдачи, которая обусловлена изменениями покупательной способности денег, официальных процентных ставок, основных макроэкономических показателей, влияющих на финансовое состояние всех хозяйственных субъектов; второе слагаемое – та часть финансовой отдачи средств акционера, которая присуща конкретной компании в связи с ее финансовым положением на фоне показателей других предприятий (вытекает из условий конкуренции, обеспеченности сырьем, рабочей силой и т. п.). При этом γ f определяется из официальных публикаций об уровне инфляционных ожиданий, из ставок, объявленных ЦБ, из норм наращивания, гарантированных государственными ценными бумагами.

В американской практике для расчета параметра β, представляющего собой оценку рыночного риска, используется формула

β = f ( R ic ,σ ic , σ im ),

где R ic – показатель тесноты связи колебаний текущей нормы акций конкретной компании и рыночного индикатора – индекса; σ ic , σ im – соответственно показатели абсолютной колебаемости текущей доходности акций конкретной компании и рыночных индикаторов-индексов (в виде среднеквадратических отклонений). Учитывая трудоемкость для каждой компании получения таких характеристик самостоятельно, в странах с хорошо развитой индустрией деловой информации расчетом оценок β систематически занимаются информационно-инвестиционные компании.

В принятии решений об инвестиции большое значение имеют также оценки предпринимательских рисков, получаемые, например, в результате разработки схем «дерева решений», экспертных оценок и маркетинговых разработок экономических перспектив развития предприятия. Как правило, оценки предпринимательского риска получают в результате вариантного перебора условий сбыта продукции (емкости рынка, степени участия в насыщении рынка, ценовой политике, наличии товаров-заменителей и т. п.) и формирования ресурсного потенциала (доступа к ресурсам, цены на потребляемые ресурсы, инфляции издержек, экологических нормативов и т. д.). В результате перебора сочетаний указанных факторов, определяющих условия работы предприятия, формируется таблица вероятностей, характеризующих экономический проигрыш или выигрыш. Эта таблица используется в качестве меры оптимистических, пессимистических и оптимальных оценок эффективности принимаемых хозяйственных решений.

Проведенный анализ позволяет сделать следующие выводы:

– финансовые потоки производственных предприятий, претерпевая изменения во времени, являются не полностью предсказуемыми, что обусловливает необходимость рассматривать их в виде динамических процессов, подверженных случайным воздействиям;

– менеджер, управляющий этими финансовыми потоками, как правило, находится в не полностью определенной ситуации, ему необходимо осуществлять прогноз процесса, что сопряжено с риском, с вероятностью потерпеть неудачу;

– производственный процесс, связанный с финансовыми потоками, является динамическим процессом, которым управляет менеджер; характеристики процесса выпуска товаров связаны со свойствами рынка приобретения сырья и комплектующих изделий и рынка реализации товара; свойства этих рынков несут в себе случайные элементы, которые трудно прогнозировать;

– при перечисленных условиях работа менеджера становится более эффективной, если он может производить анализ ситуаций с помощью показателей (критериев), оценивающих риск принятия решения (управления) о внедрении того или иного проекта в производство.

При этом для разработки системы показателей риска по управлению экономическим объектом необходимо решать ряд новых задач, связанных с разработкой математических моделей его функционирования и процедур расчета статистических характеристик динамического процесса на выходе.

1.4. Проблемы банковского кредитования

Одной из важнейших и неотъемлемых структур рыночной экономики является банковская система. Процесс экономических преобразований в России, вызванный переходом к рыночным отношениям, включил в себя реформирование банковской системы. Эта сфера активно развивается и сегодня. При этом совершается переход к динамичной, гибкой, основанной на частной и коллективной собственности системе, не только ориентированной на получение собственной прибыли, но и в значительной степени влияющей на экономическое развитие страны.

Банк представляет собой сложный финансовый механизм, в котором значительная часть активных операций приходится на кредит [18]. Выдача кредитов предприятиям является одной из важнейших и исторически одной из первых банковских услуг. В то же время предоставление кредитов, т. е. продажа кредитных ресурсов, – самый сложный вид банковской деятельности.

Читать дальшеИнтервал:

Закладка: