Алексей Герасименко - Финансовый менеджмент – это просто: Базовый курс для руководителей и начинающих специалистов

- Название:Финансовый менеджмент – это просто: Базовый курс для руководителей и начинающих специалистов

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2013

- Город:Москва

- ISBN:978-5-9614-4328-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алексей Герасименко - Финансовый менеджмент – это просто: Базовый курс для руководителей и начинающих специалистов краткое содержание

Из этой книги вы узнаете, каковы основные задачи финансового директора; как выглядит организационная структура финансовой функции в компании; как оценивать проекты вложений в оборудование и новые технологии; как оценивать стоимость компании в целом; как определить оптимальную структуру капитала компании и многое другое.

Книга написана на базе практического опыта работы с финансами и инвестициями. Западные концепции изложены в сравнении с российской спецификой.

Финансовый менеджмент – это просто: Базовый курс для руководителей и начинающих специалистов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Менеджеры Cooper должны были решить, наступило ли время для решительного шага. Вместе с акциями H.K. Porter им не хватало 86 000 акций для получения большинства голосов по вопросу слияния Cooper с Nicholson. При этом значительная часть акций была сосредоточена среди различных инвесторов, включая и арбитражеров (арбитражеры – такой вид биржевых игроков, покупающих акции компаний, которые могут быть поглощены в надежде заработать на резком росте курса акций после тендерного предложения или в процессе их скупки на рынке агрессором), которые скупили акции в ожидании эскалации бидов за Nicholson.

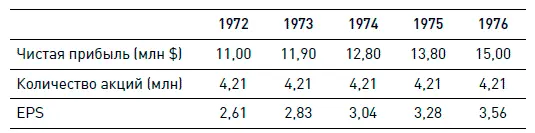

При положительном решении о слиянии Cooper необходимо было также определить форму покупки акций Nicholson. Покупка не должна была негативно сказаться на EPS объединенной компании, чтобы не подорвать курс акций Cooper (см. прогноз финансовых показателей Cooper без учета Nicholson на иллюстрации). Третьего мая 1972 года курс акций Cooper на закрытие рынка составил $24 за акцию, Nicholson – $44.

Разбор полетов Cooper Industries

Что мы можем сказать о Nicholson File? Это неплохая компания: хороший, качественный продукт, хороший бренд, хорошая сеть дистрибуции. Сколько стоят акции Nicholson? Давайте посчитаем (см. таблицу – модель на www.gerasim.biz).

Примечания к модели:

• при построении модели учитываем, что вместе с продажами будет расти и размер чистых активов (чистый оборотный капитал плюс прочие активы);

• при расчете чистых активов не забываем прибавить 9,2 – разница между FIFO и LIFO – мы должны учитывать запасы товаров по текущей, а не исторической стоимости.

Как вы видите, курс в $30 за акцию перед началом войны вполне справедлив. Столько примерно и должны стоить акции Nicholson.

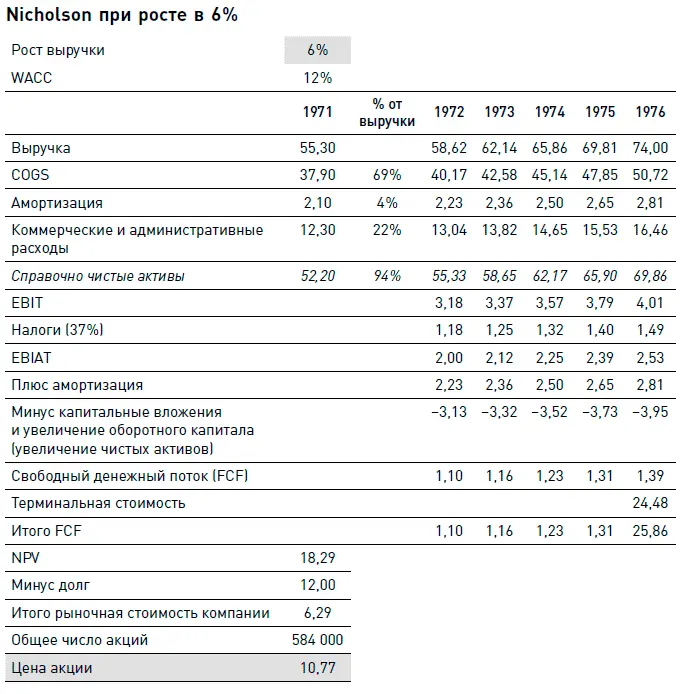

В чем проблемы Nicholson, которые привели компанию к ситуации, когда она стала удобной мишенью для поглощения? Во-первых, это плохой темп роста. А сколько бы стоили акции Nicholson, если бы рост компании составлял не 2 %, а 6 % как в среднем по индустрии? Давайте посчитаем по той же модели (см. таблицу).

Ой! Что случилось? Курс акций должен упасть до $10 за акцию! Обычно же рост – это хорошо. Не в этом случае, господа! Для Nicholson File в ее текущем состоянии рост съедает акционерную стоимость. Причина в росте чистых активов – неэффективное управление оборотным капиталом приводит к тому, что прирост денежного потока от бизнеса съедается ростом активов. Съедается он за счет:

• низкой рентабельности бизнеса;

• неэффективного размера оборотного капитала.

Чем больше растет низкоэффективный бизнес, тем больше он сам себе создает проблем. Таким образом, низкий рост в текущей ситуации Nicholson – это благо или, скорее, жизненная необходимость.

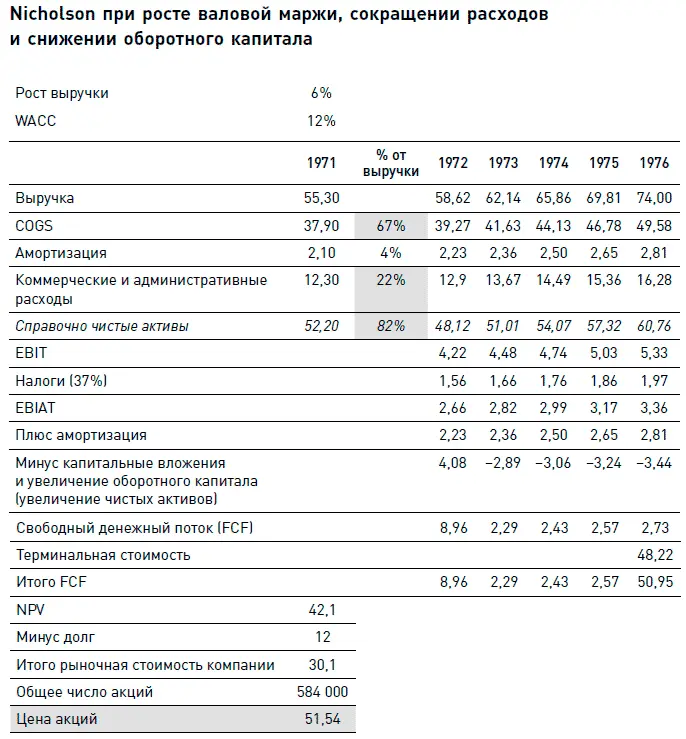

Что можно сделать с низкой эффективностью? Правильно, повысить ее. Для этого придется заменить менеджмент. Этим-то и заинтересовалась H.K. Porter Company и ее СЕО Томас Эванс. Что может сделать Эванс с Nicholson? Почти то же самое, что собирается сделать Cooper:

• повысить рост;

• повысить рентабельность по валовой прибыли до 67 %;

• снизить размер оборотного капитала на 25 % (точнее на (18 + 9,2) × 25 % = $6,8 млн) за счет ликвидации лишних товарных запасов.

Давайте посмотрим, какова будет стоимость акций Nicholson, если H.K. Porter реализует эти меры (см. таблицу).

Как вы видите, в этом случае стоимость акций Nicholson возрастет до $52 за акцию. Эванс предлагает $42 – вполне нормальная инвестиция. Оптимизация операций Nicholson даст акционерам рост курса с $30 до $52 за акцию! И это при отсутствии дополнительных синергий! При таких внутренних резервах вполне очевидно, почему Nicholson стала мишенью для поглощения. Обратите внимание, как рынок акций работает в качестве «санитара леса»: неэффективные компании исчезают – поглощаются более эффективными.

При оценке ситуации борьбы за компанию, в которой принимают участие несколько претендентов, чтобы оценить свои шансы на победу, важно проанализировать, что каждый из претендентов собирается сделать с компанией. Это поможет вам правильно определить:

• сколько максимально вы и каждый из конкурентов может заплатить за компанию. Соответственно, понимая оценку компании другими претендентами, вы можете правильно разработать свою стратегию биддинга;

• сколько максимально вы сможете стребовать с претендента, который имеет максимальную оценку компании, за принадлежащие вам акции компании.

В данном случае мы видим, что оценка Эванса находится в районе $52 за акцию.

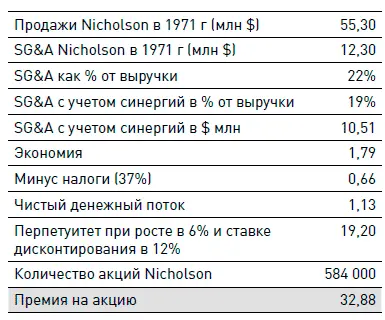

А сколько стоит Nicholson для Cooper? Это зависит от того, что Cooper собирается делать с Nicholson. Делать она собирается то же самое – повышать эффективность. Но у Cooper в запасе есть козырь – синергия с другими компаниями группы. Кроме снижения оборотного капитала и увеличения продаж Cooper также может получить синергию по коммерческим расходам за счет ликвидации дублирующихся затрат на продавцов и маркетинг. Насколько ценна эта синергия? Давайте попробуем посчитать:

Как вы видите, дополнительные синергии позволяют Cooper заплатить за Nicholson на $33 за акцию дороже, чем платит H.K. Porter. Как правило, в войнах за компании побеждает тот, у кого выше оценка компании. В данном случае наиболее вероятным победителем представляется Cooper – для него Nicholson стоит существенно дороже, чем для других претендентов (см. полную оценку в таблице).

Прежде чем приступать к описанию финального раунда борьбы, давайте посмотрим, как развивались события вокруг Nicholson. Итак, в 1967 году H.K. Porter Company покупает 44 000 акций. Это дает ей 7,5 % голосующих акций. Компания становится инсайдером. По законам США, если компания-инсайдер собирается избавляться от своего пакета, она должна зарегистрировать заявку в SEC и подождать 6 месяцев. До этого момента она не сможет продать свои акции, то есть не сможет получить краткосрочную прибыль. Эванс видит неэффективность менеджеров, видит возможности для роста акций и объявляет тендерное предложение. Тендер действителен в течение одного месяца. Такой срок SEC установила специально – это позволяет другим возможным претендентам оценить компанию и, возможно, выставить акционерам более выгодное предложение. Таким образом, обеспечивается возможность для акционеров «цели» получить наиболее выгодную для себя сделку.

Читать дальшеИнтервал:

Закладка: