Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии

- Название:Рынок облигаций. Анализ и стратегии

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2007

- Город:Москва

- ISBN:978-5-9614-2207-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии краткое содержание

Эта книга – прекрасный учебник для любого финансиста. Из нее читатель узнает о: фундаментальных характеристиках облигаций; типах эмитентов; сроках погашения облигаций и их значимости; ценных бумагах с фиксированной и плавающей ставкой; облигациях со встроенными опционами и влиянии встроенных опционов на денежный поток облигаций; типах встроенных опционов; конвертируемых облигациях; видах рисков инвестора в ценные бумаги с фиксированным доходом; некоторых способах классификации финансовых инноваций; инструментах управления портфелем облигаций и многом другом.

Во второе издание добавлены главы, касающиеся моделирования процентных ставок и кредитного риска, а также кредитного анализа корпоративных облигаций.

Книга рассчитана на сотрудников финансовых компаний и банков, инвесторов, а также студентов и преподавателей экономических вузов.

В формате epub сохранен издательский макет.

Рынок облигаций. Анализ и стратегии - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Для указанных ранее доходностей за три месяца процентные изменения доходности составят:

Резюме

В этой главе мы описали традиционные меры доходности, широко используемые участниками рынка облигаций: текущую доходность, доходность к погашению, доходность к колл-опциону, доходность к пут-опциону, доходность к наихудшему и доходность денежного потока. Затем мы обратились к трем потенциальным источникам денежной прибыли от инвестирования в облигацию (купонные выплаты, доход от реинвестиций, прирост/потери капитала) и показали, что ни одна из традиционно принятых мер доходности не учитывает корректным образом все три компонента. Текущая доходность не принимает в расчет ни доход от реинвестиций, ни прирост/потери капитала. Доходность к погашению учитывает все три источника дохода, однако строится на безосновательном предположении о том, что купонные выплаты могут быть реинвестированы под данную доходность к погашению. Риск, связанный с реинвестированием купонных выплат под ставки более низкие, чем доходность к погашению, называется риском реинвестиций. Доходность к колл-опциону имеет аналогичные недостатки: предполагается, что купонные выплаты могут быть реинвестированы под доходность к колл-опциону. Величина доходности денежных потоков вычисляется на основании тех же предположений, что и доходность к погашению; кроме того, считается, что, во-первых, периодические выплаты номинала могут быть реинвестированы под доходность денежного потока и, во-вторых, предполагаемые предоплаты действительно будут иметь место. Наконец, нами была представлена еще одна мера доходности – общая прибыль, которая на основании предположений инвестора или портфельного менеджера о будущем состоянии рынка дает более полную информацию об относительной ценности облигации на запланированном временном горизонте.

Изменение доходности между двумя периодами времени можно рассчитать как абсолютное изменение доходности или как процентное изменение доходности.

Вопросы

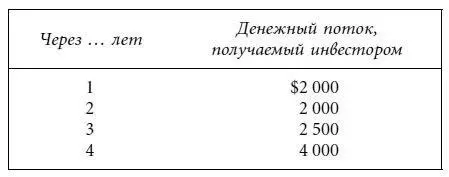

1. Долговое обязательство обещает следующие выплаты:

Предположим, что цена данного долгового обязательства составляет $7704. Какова доходность или внутренняя ставка доходности, обещанная данным долговым обязательством?

2. Какова точная годовая ставка, если полугодовая процентная ставка равна 4,3 %?

3. Что такое доходность к погашению облигации?

4. Что такое доходность к погашению, эквивалентная облигационной?

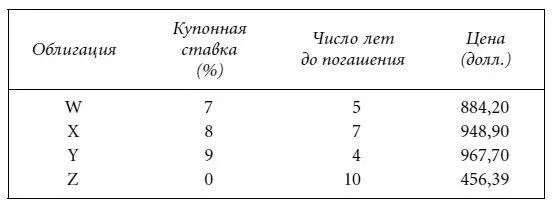

5. а. Определите размер денежных потоков четырех облигаций, если известно, что каждая из них имеет номинальную стоимость $1000 и купон по ним выплачивается раз в полгода.

b. Вычислите доходность к погашению четырех облигаций.

6. Управляющий портфелем хочет купить одну из двух облигаций. Облигация А будет погашена через три года, купон равен 10 % и выплачивается раз в полгода. Облигация В имеет то же кредитное качество; ее срок до погашения – 10 лет, купон (выплачивается раз в полгода) – 12 %. Обе облигации торгуются по номиналу.

а. Предположим, что управляющий портфелем планирует держать облигацию три года. Какую из двух ценных бумаг ему лучше купить?

b. Предположим, что менеджер будет держать облигацию не три года, а шесть лет. Какую облигацию ему лучше приобрести в этом случае?

с. Допустим, что менеджер управляет активами страховой компании, которая выпустила пятилетний гарантированный инвестиционный контракт (GIC). Страховая компания обещала своим инвесторам выплачивать по 9 % каждые полгода. Какую из двух облигаций менеджер должен купить, чтобы страховая компания осуществила выплаты по GIC и в то же время получила прибыль?

7. Рассмотрим облигацию со следующими параметрами:

Купонная ставка = 11%

Длительность = 18 лет

Номинальная стоимость = $1000

Первый отзыв по номиналу (колл-опцион) – через 13 лет

Единственная дата продажи эмитенту (пут-опцион) – через пять лет; пут-опцион может быть исполнен по номиналу.

Предположим, что рыночная цена этой облигации равна $1169.

а. Докажите, что доходность к погашению этой облигации равна 9,077 %.

b. Докажите, что доходность к первому отзыву по номиналу равна 8,793 %.

с. Докажите, что доходность к пут-опциону равна 6,942 %.

d. Предположим, что регламент отзыва этой облигации таков:

Она может быть выкуплена через восемь лет по $1055.

Она может быть выкуплена через 13 лет по $1000.

Предположим также, что облигация может быть продана эмитенту в единственную дату через пять лет с настоящего времени, а ее доходность к первому отзыву по номиналу составляет 8,535 %. Какова доходность к наихудшему этой облигации?

8. а. Что такое амортизируемая ценная бумага? b. Назовите три компонента денежного потока амортизируемой ценной бумаги. с. Что такое доходность денежного потока?

9. Как вычисляется внутренняя ставка доходности портфеля?

10. Каковы недостатки внутренней ставки как меры доходности портфеля?

11. Предположим, что купонная ставка ценной бумаги с плавающей ставкой пересчитывается каждые полгода со спредом над референсной ставкой, равным 70 базисным пунктам. Допустим, что облигация торгуется по цене меньшей, чем номинал. Больше или меньше 70 базисных пунктов будет в этом случае дисконтный спред?

12. Инвестор собирается приобрести 20-летнюю облигацию с купоном 7 %, торгующуюся по $816 при номинале $1000. Доходность к погашению облигации равна 9 %.

а. Каково общее количество денег, полученное от вложения $816 на 20 лет под 9 % годовых, с учетом реинвестиций, производимых каждые полгода?

b. Какова сумма всех купонных выплат за время жизни облигации?

c. Каково общее количество денег, которое инвестор получит к моменту окончания 20-летнего срока от купонных выплат и выплаты номинала?

d. Допустим, что инвестор хочет получить общее количество денег, обозначенное в пункте а . Каков в этом случае должен быть размер процента на процент?

e. Вычислите величину процента на процент при условии, что полугодовые купонные выплаты могут быть каждые шесть месяцев реинвестированы под 4,5 %; заметим, что результат должен быть тот же, что и в пункте d .

13. Какова общая прибыль 20-летней облигации с нулевым купоном и доходностью к погашению 8 % при условии, что облигация додержана до погашения?

14. Объясните, почему величина общей прибыли облигации, додержанной до погашения, – число, располагающееся между значениями доходности к погашению и ставкой реинвестирования.

Читать дальшеИнтервал:

Закладка: