Ларс Твид - Психология финансов

- Название:Психология финансов

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ларс Твид - Психология финансов краткое содержание

Профессиональное инвестирование обычно сводится к вопросу нахождения хорошей стоимости по низкой цене. Вы можете, например, купить стоимость, подождать, когда ее цена повысится, затем продать ее и получить свою прибыль.

Цены финансовых инструментов все время меняются, и хотя они стремятся приблизиться к стоимости, если отклонялись от нее на какое-то время, они также перемещаются вследствие других причин.

Эта книга посвящена как раз таким некоторым «другим причинам». Она о том, как психология может вызывать движения цен финансовых активов.

Лapc Твид родился в Копенгагене в 1957 году; магистр технических наук; бакалавр наук в области управления бизнесом; работал трейдером производных финансовых инструментов, портфельным менеджером и инвестиционным банкиром. В 1996 году основал массовую Интернет-компанию The Fantastic Corporation (www.fantastic.com). Он также директор хеджевого фонда European Focus (www.provalue.ch). Он написал или выступил соавтором нескольких книг, включая «Бизнес-циклы» (Business Cycles, изд. Harwoood Academic Publishers) и «Передача данных — технология и бизнес» (Data Broadcasting — the Technology and the Business, изд. John Wiley & Sons). Сейчас Ларс Твид, его жена и дети живут в Цуге, Швейцария.

Психология финансов - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

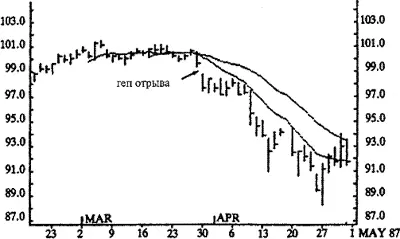

Гэпы отрыва возникают в момент выхода из зоны скопления цен, где движению ничего не мешает из-за образования полного вакуума сопротивления. Гэп подтверждает, что прорыв подлинный, а если гэп отсутствует, нет и повода боятся выхода из ценового коридора. График американских казначейских облигаций на Рисунке 40 показывает классический медвежий гэп отрыва из зоны консолидации.

Рисунок 40 Фьючерсные контракты на Т-бонды. Классический «гэп отрыва» здесь подтверждает неожиданное падение цены в конце марта. Падение подкреплено «мертвым крестом» на 10- и 20-дневных скользящих средних.

После прорыва и трендоподобного движения часто возникает еще один или ряд гепов, если интерес к торгам остается высокий. Такие гэпы называются продолжающимися , и они сигнализируют, что движение продолжится столько же, сколько оно длилось с момента своего возникновения.

Если имеет место несколько гэпов, прогноз усложняется, становясь более сложным. Представьте теперь, что происходит, когда вы тянете жвачку в обе стороны, — она становится тоньше посередине. Гэпы — признак того, что сопротивление слабое, и, если несколько гэпов следует подряд, нам следует искать зону, в которой сопротивление еще слабее. Следовательно, можно предположить, что это — точка половины пути тренда и нам доступно интерполировать все расстояние, которое займет тренд. Несмотря на то, что этот метод не совсем научный, он доказал свою работоспособность. Следует учитывать, что это объяснение не психологическое или бихевиористское, оно просто обычный вопрос распределения и вероятности.

Единственная сложность в том, что ценовой разрыв, похожий на продолжающийся гэп, может быть и гэпом истощения, возникающим как раз перед завершением тренда. Его нельзя назвать необычным, и можно предвидеть, если:

• ожидается скорое окончание тренда по другим признакам;

• он возникает в связи с энергичным ускорением в большом предыдущем подъеме;

• объем торгов резко падает на следующий день после гэпа;

• гэп вскоре заполняется (исключение из правил).

Первый ценовой разрыв в тренде почти никогда не бывает гэпом истощения. Более того, гэпы истощения более распространены на бычьих, чем на медвежьих рынках, так как традиционно на вершине больше истерии, а стоп-лоссов меньше, чем в основании. Но помните, ценовые разрывы в тренде или при прорыве — признак продолжения тренда до тех пор, пока они являются гэ- пами истощения после долгого тренда. В последнем случае почти всегда есть время найти другие признаки истощения.

Заключение: не выходите из хороших трендов только из-за гэпов; наоборот, покупайте больше (не превращайтесь в продавца, отказывающегося от длинной позиции, потому что «гэпы заполнятся»).

Треугольники: неопределенность

Чарльз Доу говорил, что если мы имеем поднимающиеся пики и поднимающиеся впадины, то перед нами восходящий тренд. При падающих пиках и впадинах мы имеем дело с нисходящим трендом. Но что мы имеем, если перед нами падающие пики и поднимающиеся впадины? Неопределенность! Когда рынок входит в конфигурацию треугольника, то это обычно происходит из-за начавших сомневаться рыночных трейдеров. С течением времени их чувство неопределенности растет, и амбиции с обеих сторон уменьшаются: постепенно покупатели смиряются с покупкой по неизменно высоким ценам, а продавцы с продажей по все уменьшающимся ценам. Когда тренд зафиксировался, как это показано на примере с долларом США против японской йены, создается конфигурация, где уменьшается интерес к покупке и продаже. Более того, все больше и больше участников игры начинают размещать стоп-лосс ордера за пределами треугольника: лимитные ордера на покупку над ним, а лимитные ордера на продажу под ним. В таком рыночном состоянии возрастающей нестабильности либо покупатели, либо продавцы в конце концов отойдут от игры, и начнется настойчивое движение в вакууме, подкрепленное большим количеством лимитных стоп ордеров.

Исключение, разумеется, возможно при фактическом равновесии интересов к покупке и продаже. В таких случаях кривая цены движется к углу треугольника, и сигнал, таким образом, нейтрализуется. Треугольник обозначается как «симметричный», если линии поддержки и сопротивления наклонены вверх и вниз соответственно, независимо от того, что он на самом деле неполностью симметричен. Нет в симметричном треугольнике ничего указывающего на то, что тренд либо развернется, либо продолжится. Конфигурация ничего не выявляет до тех пор, пока либо покупатели, либо продавцы, наконец, не рассосутся. Так как большинство конфигураций скопления является просто заминками в тренде, вероятней всего, конфигурация симметричного треугольника означает продолжение, а не разворот.

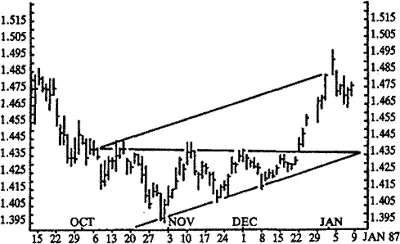

«Прямоугольные» треугольники значительно легче. Здесь мы имеем ясные аргументы по направлению, в котором произойдет прорыв. Прямоугольный треугольник имеет горизонтальную и наклонную линию и может выглядеть, как на Рисунке 41.

Рисунок 41 Английский фунт стерлингов/доллар США, цена «спот». Комбинация английского фунта стерлингов/доллара США иногда называется «канатом» [48] Cable

. До Рождества 1986 года торговцы заблокировали все позиции по фунту, чтобы провести праздники в мире и спокойствии. Но за день до Рождества цена прорвалась через треугольник, выявив преобладающее большинство покупателей. Тогда начался огромный бычий тренд.

Здесь мы сталкиваемся с долговременным давлением со стороны продавцов при цене 144, в то время как давление со стороны покупателей устойчиво нарастает, и далее идут поднимающиеся впадины. В конце концов, растущий интерес к покупке побеждает интерес к продаже, и цена прорывается вверх. Такой тип прямоугольного треугольника называется «поднимающимся». В небольшом фондовом или облигационном рынке он указывает, что один-единственный, основной продавец разместил свой лимитный ордер на продажу (ордер на продажу по данной цене) на рынке с основополагающим бычьим трендом. Когда ценные бумаги основного продавца, наконец, поглощаются рынком, возникает прорыв, и тренд продолжает развиваться. Линия, проведенная от треугольника, показывает минимальную вертикальную цель прорыва. Она проведена от начала треугольника параллельно линии, противоположной направлению прорыва. Доказательства очевидны:

• во-первых, чем больше будет проходить времени, тем дальше она (линия) должна продвигаться от конфигурации, потому что слабое давление со стороны покупателей и продавцов со временем должно возрастать;

Читать дальшеИнтервал:

Закладка: