Ренат Валеев - Искусство трейдинга. Практические рекомендации для трейдеров с опытом

- Название:Искусство трейдинга. Практические рекомендации для трейдеров с опытом

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2018

- ISBN:978-5-9614-0936-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ренат Валеев - Искусство трейдинга. Практические рекомендации для трейдеров с опытом краткое содержание

Материал книги в основном базируется на примерах с валютного рынка, но по сути является универсальным. Рекомендации, приведенные здесь, применимы и к рынку Forex, и к рынку акций, и к фьючерсам, и к сырью, и к рынку криптовалют.

Искусство трейдинга. Практические рекомендации для трейдеров с опытом - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В этой системе не было ничего сложного. По сути, это была трендовая прорывная система с наращиванием позиции и скользящим стопом. Он покупал растущие акции при выходе цены вверх из коридора. Чуть позже он все же дополнил торговую систему фундаментальным элементом: предпочтения отдавались технологичным компаниямс инновационным характером. Впрочем, порой, если техническая картина была особо привлекательной, этого для автора было вполне достаточно и фундаментальным элементом он мог и пренебречь. Наращивая позицию, Николас Дарвас брал достаточно большое плечо.Играл он при этом только в лонг.Можно ли объяснить его успех простым бычьим рынком? Отнюдь нет. Однажды трейдер попал в медвежью фазу рынка, но от больших убытков его спасли стоп-лоссы и умение стоять в стороне.

Стоит отдать должное рассудительности и здравому смыслу автора. У меня лично при прочтении книги его способность учиться на своих ошибках и делать логические выводы вызвала восхищение. Каким-то образом в отличие от большинства Николасу Дарвасу удавалось находить в себе силы признавать ошибки, выходить из убыточных позиций, делать выводы и достаточно быстро менять модель поведения.Не последнюю роль в его успехе сыграл тот факт, что автор читал много литературы на тему фондового рынка. Пожалуй, Николас Дарвас был мастером в плане выстраивания механизма обратной связи. Поистине удивительной была его способность ждать, находясь в прибыльной позиции.

Элемент удачи в истории Николаса Дарваса все же присутствовал. В одной из первых крупных ставок он попал на short squeeze. «Попал» в хорошем смысле этого слова – в том смысле, что с другой стороны. Он играл в лонг, покупая акции компании E. L. Bruce. Когда у него уже была весомая длинная позиция, за акциями этой компании начали охоту люди, намеревавшиеся произвести ее враждебное поглощение. Акции компании выстрелили так, что торговля ими была приостановлена. Трейдеры, у которых по несчастливому стечению обстоятельств были короткие позиции, не могли их закрыть. Они несли колоссальные убытки, и им пришлось закрывать короткие позиции по высоким ценам уже на внебиржевом рынке. На этой сделке Дарвас получил около $300 000 прибыли. Это была одна из его первых крупных операций.

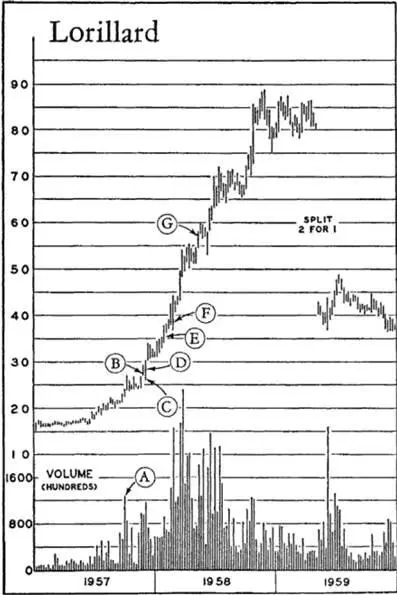

Сделки Николаса Дарваса есть в книге и в открытом доступе. К примеру, вот одна из его сделок.

А:Резкий скачок в объеме привлекает внимание трейдера.

B:Покупка 200 акций по цене 27,5 со стоп-лоссом 26.

C:Вынос по стоп-лоссу.

D:Трейдер снова покупает 200 акций по цене 28,75.

E:Трейдер покупает еще 400 акций по ценам 35 и 36,5.

По мере движения цены в благоприятную сторону трейдер передвигает стоп-лосс ближе к текущей цене.

F:Трейдер покупает еще 400 акций по 38,625.

По мере роста цены трейдер испытывает искушение закрыть позицию, но придерживается правила «Нет причины продавать растущую акцию».

G:Трейдер закрывает позицию. Обычно трейдер использовал для выхода из позиции следящий стоп, но в данном случае он хотел высвободить средства для другой, более привлекательной операции.

Источник : Nicolas Darvas. How I Made $2,000,000 in the Stock Market.

Я серьезно предлагаю читателю использовать историю Николаса Дарваса как модель достижения успеха на рынке.

Трейдинг как бизнес-процесс: этап «Во время»

Изучив такую тему, как управление капиталом, или управление рисками, вы должны четко ответить себе на вопрос: каким же образом вы управляете объемом позиции? Выбираете ли вы психологически комфортный стиль торговли и торгуете линейно, каждый раз используя одинаковый объем позиции, или торгуете агрессивно, наращивая позицию при благоприятном движении? Каким образом вы наращиваете и сокращаете позицию?

Важнейший принцип, которого придерживаюсь лично я при осуществлении торговых операций, заключается в наращивании и сокращении позиции частями. Открывая и закрывая позиции частями, я хожу за, или, если можно так выразиться, «танцую» вместе с рынком. Я торгую довольно агрессивно и наращиваю позицию по ходу движения. Плюс-минус несколько сот тысяч рублей в месяц, заработанных на спокойной торговле, для меня, по существу, ничего не решат. Торгуя, я стараюсь целиться в звезды и зарабатывать внушительные суммы, которые перенесут меня на качественно иной жизненный уровень.

Общий объем планируемой конечной позиции я обычно делю на четыре части. Сначала я открываю одну часть. Далее есть три варианта:

1. Если рынок идет в мою сторону и появляется дополнительный новый сигнал в пользу избранного мною направления, я открываю еще одну часть.

2. Если ничего особенного не происходит, я выжидаю.

3. Если рынок идет против меня, я выхожу по стоп-лоссу. Если появляется сигнал против меня, я могу закрыть позицию и не дожидаясь выхода по стоп-лоссу.

Далее, если я имею уже две открытые части, снова есть три варианта.

1. Если рынок идет в мою сторону и снова появляется сигнал в моем направлении, я открываю третью часть. Порой, открывая третью часть, я могу открыть сразу и четвертую, т. е. добавить двойной объем, так как к этому времени у меня уже имеется накопленная прибыль по первой и второй частям и я уже передвинул стопы ближе к текущей цене.

2. Если ничего не происходит, я жду.

3. Если сигнал, на котором я открыл вторую часть, «перечеркивается», я закрываю вторую часть. Если появляется слишком сильный неприятный сигнал, я могу, не дожидаясь выхода по стопам, сразу вручную закрыть обе части.

Если дует попутный ветер и удается открыть все четыре части, часто все самое интересное только начинается: в этот момент движение только набирает силу.

Пример.Допустим, у меня на торговом счете имеется $100 000. Максимально возможное плечо счета 1:100. Для удобства будем считать, что курс EURUSD составляет 1,0000. Максимальное количество лотов, которые я могу открыть, составляет: 100 000 × 100 / 100 000 = 100 лотов.

Психологически комфортный для меня убыток будет при этом $2500 на сделку, или 2,5 % от счета. Стоп-лосс, который я использую в операциях, обычно составляет около 0,0050, или 50 пипсов. Нетрудно рассчитать, что объем отдельной операции будет составлять $2500 / 0,0050 = 500 000, или 5 лотов. Однако буду ли я всегда, в каждой сделке открывать и закрывать только 5 лотов? Нет.

Сначала я открываю 5 лотов. Если рынок проходит 50 пипсов в моем направлении, я переношу первую часть в безубыток и открываю вторую часть. Если рынок проходит еще 50 пипсов в моем направлении, я переношу вторую часть в безубыток, стоп по первой части переношу так, чтобы по ней уже законсервировать прибыль, и открываю третью часть. Возможные потери всегда ограничены $2500, а возможная прибыль возрастает пропорционально открытым частям.

Читать дальшеИнтервал:

Закладка: