Екатерина Шредер - Бухгалтерский учет в торговле

- Название:Бухгалтерский учет в торговле

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Екатерина Шредер - Бухгалтерский учет в торговле краткое содержание

В данном практическом пособии изложены основные вопросы, касающиеся бухгалтерского учета и документооборота в торговых организациях.

Подробно рассмотрено отражение в бухгалтерском учете операций, связанных с поступлением, хранением и реализацией товаров. Освещаются вопросы учета объектов основных средств и нематериальных активов, учета движения товаров. Отдельно изложен принцип формирования валового дохода и прибыли торговых организаций.

В предлагаемом издании авторы затрагивают вопросы налогообложения и отчетности торговых предприятий.

Приведена корреспонденция счетов и на конкретных цифровых примерах рассмотрены вопросы учета в торговых организациях.

Книга предназначена для работников торговли – руководителей, материально ответственных лиц, бухгалтеров, финансовых работников, юристов. Полезной и понятной книга будет также для студентов бухгалтерских и экономических специальностей.

Бухгалтерский учет в торговле - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Кроме того, в письме от 18 декабря 2003 г. № 04-02-05/2/81 «О правомерности применения повышающего и понижающего коэффициентов при начислении амортизации в бухгалтерском учете» чиновники из Минфина разъяснили, что применять коэффициент ускорения при начислении амортизации линейным способом нельзя. По их мнению, это противоречит требованиям п. 19 ПБУ 6/01 «Основные средства», в котором коэффициент ускорения также упоминается только при описании способа уменьшаемого остатка.

Поэтому тем, кто не хочет спорить с инспекторами, приходится применять ускоренную амортизацию только при методе уменьшаемого остатка.

Также можно установить срок полезного использования имущества равным сроку договора лизинга. Сделать так позволяет п. 20 ПБУ 6/01 «Основные средства». В результате получается, что по окончании срока лизинга основное средство полностью амортизировано и налог на имущество платить не надо.

У организации, совмещающей обычное налогообложение и уплату ЕНВД, может возникнуть необходимость распределения стоимости имущества, используемого в обоих видах деятельности.

В письме Минфина от 25 октября 2004 № 03-06-01-04/87 «О порядке начисления налога на имущество в отношении имущества, используемого одновременно как в деятельности, облагаемой ЕНВД, так и в деятельности, находящейся на общем режиме налогообложения и по которому нет возможности обеспечить раздельный бухгалтерский учет» говорится, что в этом случае стоимость имущества, являющегося объектом обложения налогом на имущество, следует рассчитывать пропорционально сумме выручки от реализации продукции (работ, услуг), полученной в процессе деятельности, не облагаемой ЕНВД, в общей сумме выручки от реализации продукции (работ, услуг) организации (без учета НДС).

Все основные средства торговой организации, которая одновременно занимается деятельностью, облагаемой и не облагаемой ЕНВД, можно разделить на три группы:

1) имущество, которое полностью используется в деятельности, облагаемой общими налогами. Вся остаточная стоимость этих основных средств участвует в расчете налога на имущество;

2) имущество, которое полностью используется в деятельности, облагаемой ЕНВД. С его стоимости налог на имущество не уплачивается;

3) имущество, которое одновременно используется в облагаемой и не облагаемой ЕНВД деятельности. Долю стоимости, с которой нужно заплатить налог на имущество, нужно определять расчетным путем.

Существует следующий порядок распределения стоимости имущества, используемого во всех видах деятельности, между видами деятельности:

1) рассчитать распределяемую стоимость имущества на первое число каждого месяца налогового (отчетного) периода и первое число месяца, следующего за налоговым (отчетным) периодом;

2) определить долю выручки (без учета НДС) по деятельности, не облагаемой ЕНВД, в общей сумме выручки (без учета НДС) нарастающим итогом за каждый месяц налогового (отчетного) периода;

3) рассчитать облагаемую налогом часть стоимости имущества на первое число каждого месяца путем умножения показателей, полученных на основании первого и второго пунктов;

4) полученную сумму прибавить к стоимости имущества, занятого только в деятельности, не облагаемой ЕНВД, и включаемого в налоговую базу по налогу на имущество.

В I полугодии 2007 г. торговая организация осуществляла продажу оконных блоков как для организаций (традиционная система налогообложения), так и для физических лиц (налоговый режим в виде ЕНВД).

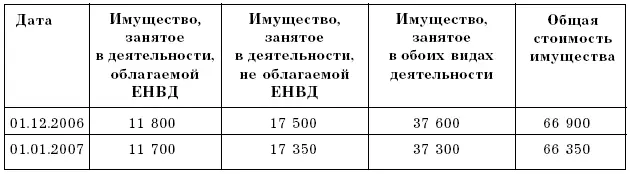

Остаточная стоимость имущества на первое число каждого месяца (руб.) (табл. 5).

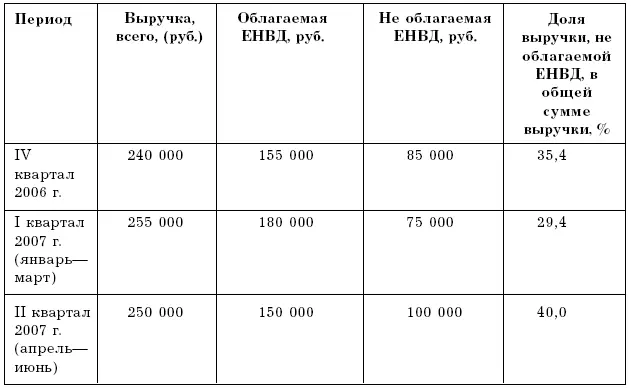

Выручка по видам деятельности (без НДС) (табл. 6).

Стоимость имущества, используемого в обоих видах деятельности и включаемого в налогооблагаемую базу по налогу на имущество, составит:

01.12.2006 – 13 310 руб. (37 600 руб. x 35,4 %);

01.01.2007 – 10 966 руб. (37 300 руб. x 29,4 %);

01.02.2007 – 10 878 руб. (37 000 руб. x 29,4 %);

01.03.2007 – 9 643 руб. (32 800 руб. x 29,4 %);

01.04.2007 – 13 040 руб. (32 600 руб. x 40 %);

01.05.2007 – 12 960 руб. (32 400 руб. x 40 %);

01.06.2007 – 12 880 руб. (32 200 руб. x 40 %).

Налогом на имущество будет облагаться сумма:

01.12.2006 – 30 810 руб. (17 500 руб. + 13 310 руб.);

01.01.2007 – 28 316 руб. (17 350 руб. + 10 966 руб.);

01.02.2007 – 28 078 руб. (17 200 руб. + 10 878 руб.);

01.03.2007 – 26 693 руб. (17 050 руб. + 9 643 руб.);

01.04.2007 – 29 940 руб. (16 900 руб. + 13 040 руб.);

01.05.2007 – 29 710 руб. (16 750 руб. + 12 960 руб.);

01.06.2007 – 29 480 руб. (16 600 руб. + 12 880 руб.).

Именно эти цифры нужно указать в строках 010–070 раздела 2 налоговой декларации по налогу на имущество организаций (налогового расчета по авансовому платежу) за первое полугодие, если организация воспользуется рекомендациями Минфина, отразив это в учетной политике.

3.4. Налог на прибыль

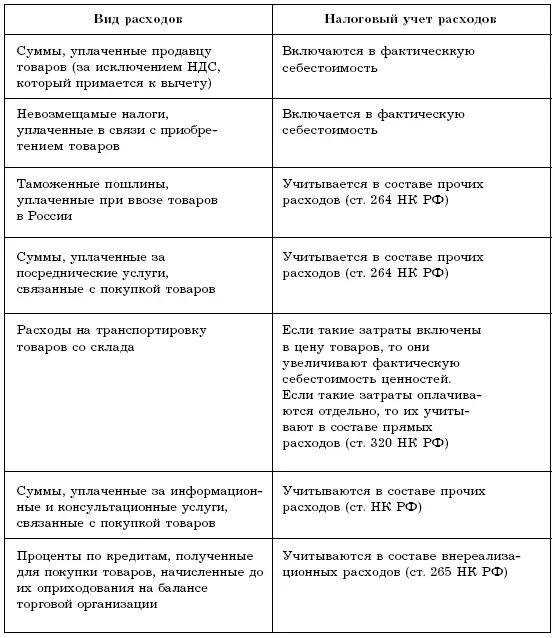

Федеральным законом от 6 июня 2005 № 58-ФЗ в гл. 25 НК РФ были внесены существенные изменения. Так, у торговых организаций появляется выбор – либо формировать стоимость товаров только исходя непосредственно из стоимости приобретения (а все дополнительные расходы считать издержками обращения), либо с учетом расходов, связанных с приобретением этих товаров. Такой порядок учета должен действовать в течение как минимум 2 лет.

Чтобы правильно сформировать продажную цену и узнать финансовый результат, нужно грамотно отразить стоимость товаров в бухгалтерском и налоговом учете. Для ведения бухгалтерского учета торговая организация может сама выбрать способ учета товаров – по покупным ценам или по продажным.

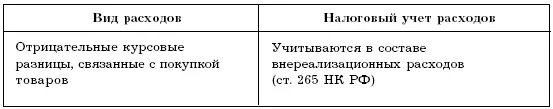

И закрепить выбранный способ в учетной политике. Однако в налоговом учете товары всегда нужно отражать по покупным цена (табл. 7).

Покупная цена– сумма расходов, связанных с приобретением товара, т. е. его фактическая себестоимость.

Если расходы по доставке не включены в цену приобретения товаров, то в налоговом учете их нужно распределить между реализованными и нереализованными товарами. Чтобы это сделать, определяют средний процент прямых (транспортных) расходов за текущий месяц (ст. 320 НК РФ).

Порядок распределения прямых (транспортных) расходов за текущий месяц сводится к следующему:

Читать дальшеИнтервал:

Закладка: