Ольга Ларина - Рынок субфедеральных заимствований в России: воздействие фундаментальных факторов и пути развития. Монография

- Название:Рынок субфедеральных заимствований в России: воздействие фундаментальных факторов и пути развития. Монография

- Автор:

- Жанр:

- Издательство:Литагент Кнорус

- Год:2015

- Город:Москва

- ISBN:978-5-4365-0318-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ольга Ларина - Рынок субфедеральных заимствований в России: воздействие фундаментальных факторов и пути развития. Монография краткое содержание

Рынок субфедеральных заимствований в России: воздействие фундаментальных факторов и пути развития. Монография - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

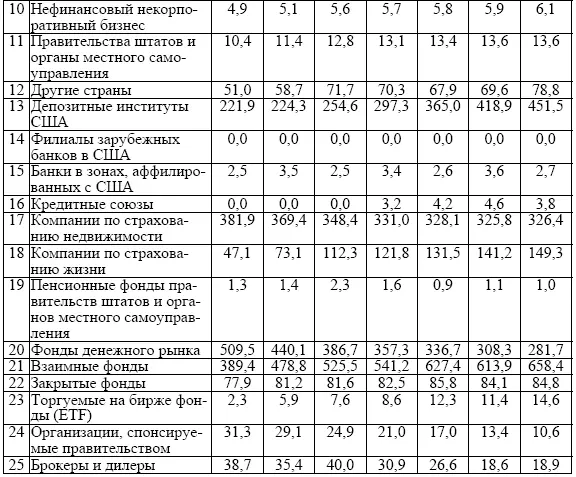

Таблица 2.1. Муниципальные ценные бумаги и займы, млрд. долларов США (на конец периода) [13] Financial Accounts of the United States. Flow of Funds, Balance Sheets, and Integrated Macroeconomic Accounts. Fourth Quarter 2014

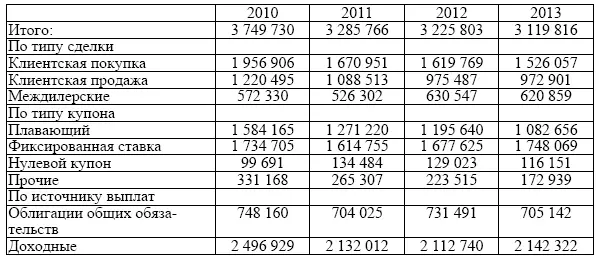

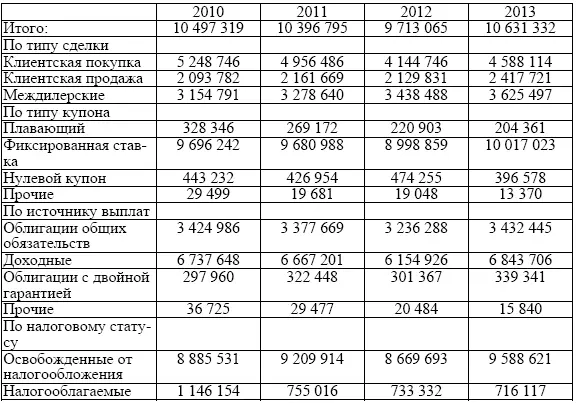

Таблица 2.2. Сумма сделок по номинальной стоимости на рынке муниципальных ценных бумаг, млн. долларов США [14] MUNICIPAL SECURITIES RULEMAKING BOARD. 2013 FACT BOOK

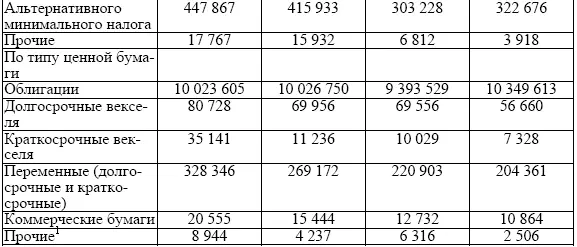

Прочие [15] Включает выпуски, которые не могут быть отнесены к той или иной категории, основываясь на доступных данных

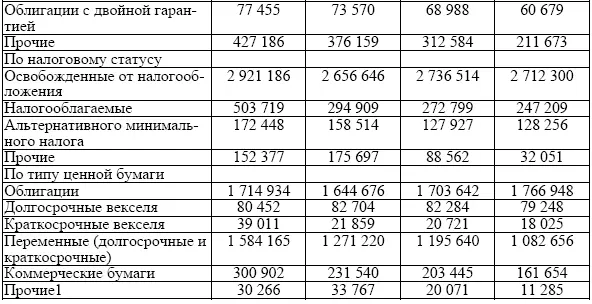

Таблица 2.3. Итоговое количество сделок на рынке муниципальных ценных бумаг [16] MUNICIPAL SECURITIES RULEMAKING BOARD. 2013 FACT BOOK

Пояснения к таблицам 2.2 и 2.3

Муниципальные ценные бумаги альтернативного минимального налога (Alternative Minimum Tax (AMT) Municipal Security) – это облигации, проценты по которому являются предметом налогообложения альтернативным минимальным налогом.

Освобожденные от налогообложения (Tax Exempt) – проценты по большинству муниципальных ценных бумаг исключены из валового дохода по федеральному налогу на доходы, а также могут быть освобождены от налога на доходы штата или от налогообложения на личную собственность в юрисдикции, в которой выпущены ценные бумаги или в других юрисдикциях. Если облигация освобождена от налога на доходы штата, то ей присваивается статус «двойного освобождения». Облигации с «тройным освобождением» также не попадают под муниципальный или местный налог на доходы или другие специальные налоги.

Коммерческая бумага (Commercial Paper) – краткосрочные необеспеченные векселя обычно обеспеченные кредитной линией банка сроком погашения до 270 дней.

Облигация с двойной гарантией (Double Barrel Municipal Security) – ценная бумага, имеющая характеристики и доходной облигации и облигации общих обязательств.

Муниципальная ценная бумага общих обязательств (General Obligation Municipal Security) – ценная бумага, которая обеспечена кредитной и налоговой властью эмитента.

Долгосрочный вексель (Long Note) – ценная бумага со сроком погашения более 9 месяцев и менее 2 лет с фиксированной или нулевой купонной ставкой. [17] Включает выпуски, которые не могут быть отнесены к той или иной категории, основываясь на доступных данных

Доходная муниципальная ценная бумага (Revenue Municipal Security) – ценная бумага, выплаты по которой производятся из особых источников дохода, и которые не обеспечиваются всеми доходами и заимствованиями эмитента с налоговой властью. Доходные облигации погашаются из определенных источников доходов и не позволяют держателям облигаций претендовать на налоговые доходы или ассигнования на нужды аппарата законодательной власти, не заложенные на обслуживание долга.

Краткосрочный вексель (Short Note) – ценная бумага со сроком погашения менее 9 месяцев с фиксированной или нулевой купонной ставкой.

Переменные (долгосрочные или краткосрочные) (Variable (Long and Short) – ценные бумаги с переменной процентной ставкой с периодами пересмотра процентной ставки. Более 99 % этих ценных бумаг – краткосрочные переменные (период пересмотра процентной ставки 9 месяцев и менее), в то время как у долгосрочных переменных период пересмотра процентной ставки более 9 месяцев).

Обязательства до востребования с переменной ставкой (Variable Rate Demand Obligation (VRDO) – это обязательства с плавающей процентной ставкой, у которых установлен номинальный срок до погашения (долгосрочный), но купонная ставка устанавливается периодически (ежедневно или еженедельно). У инвестора есть право вернуть выпуск обратно трасту или тендерному агенту в любое время с уведомлением за определенное (например, за неделю) время.

Типы зарубежных муниципальных ценных бумаг

Муниципальные образования выпускают ценные бумаги, которые часто называются как «облигации общих обязательств» или «доходные облигации». Облигации общих обязательств обеспечены налоговой властью и/или всеми доходами и заимствованиями эмитента. Держатель облигации общих обязательств может рассчитывать на выплаты из всех источников доходов, получаемых муниципальным образованием, которые могут быть использованы для таких выплат на законных основаниях, или, например, поступления неограниченных адвалорных налогов, взимаемых с этой целью. Эти облигации могут быть обеспечены доходами от других налогов, таких как налоги с продаж, налоги на использование, или доходами от определенных проектов или предприятий, на создание которых и привлекаются средства (например, платные дороги, коммунальные услуги, аэропорты, порты и т. д.).

Кондуитные доходные облигации выпускаются муниципалитетом или агентством или с поддержкой муниципалитета от имени третьей стороны (часто называемой «кондуитный заемщик» или «обязанное лицо»).

При соблюдении требований федерального Налогового кодекса и Налогового управления кондуитные доходные облигации могут быть освобожденными от налогообложения. Кондуитные доходные облигации, освобожденные от налогообложения, включают облигации промышленного развития, выпущенные от имени частных организаций, а также финансирование некоммерческих и коммерческих заемщиков, таких как госпитали, колледжи и университеты, энергетические компании, компании по восстановлению ресурсов, проекты по строительству многоквартирных домов, отелей и спортивных стадионов. Держатель кондуитной доходной облигации не может рассчитывать на выплаты от муниципалитета, выпускавшего облигации. Выплаты по такой облигации осуществляет кондуитный заемщик. Как показывает статистика, большинство дефолтов на рынке муниципальных ценных бумаг приходится на кондуитные доходные облигации, выпущенные для неправительственных целей, таких как многоквартирное строительство, здравоохранение (госпитали и дома престарелых), облигации промышленного развития (для целей экономического развития и производства).

Производные финансовые инструменты используются как муниципалитетами, так и инвесторами в целях финансового управления и риск-менеджмента. Деривативы на рынке муниципальных ценных бумаг зачастую должны быть структурированы в соответствии с положениями Налогового кодекса и других законов, применяемых к выпуску ценных бумаг, освобожденных от налогообложения. Наиболее часто используемый муниципалитетами производный финансовый инструмент – это процентный своп в связи с новым, предполагаемым выпуском ценных бумаг или с непогашенным долгом. Муниципальные эмитенты используют процентные свопы, кэпы или коллары, чтобы зафиксировать процентную ставку или с целью снижения их подверженности процентному риску. Инвесторы в муниципальные ценные бумаги и дилеры могут использовать кредитные деривативы с целью хеджирования рисков или повышения доходности.

Читать дальшеИнтервал:

Закладка: