Елена Чиркова - Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов

- Название:Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2017

- Город:Москва

- ISBN:978-5-9614-5080-4

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Елена Чиркова - Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов краткое содержание

Книга написана на обширном практическом материале и содержит примеры из личного опыта автора. Является первым специальным учебным пособием, полностью посвященным сравнительной оценке, и не имеет аналогов как в России, так и в мире.

4-е издание, исправленное и дополненное.

Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

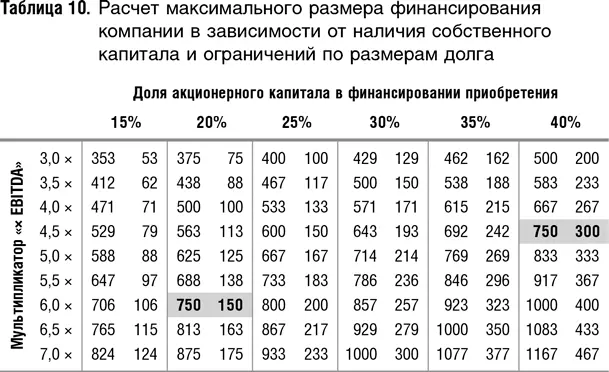

Давайте посмотрим, как зависит максимальная цена компании, которую будет готов заплатить за нее покупатель, от того, на каких условиях он привлекает кредитные ресурсы. Для простоты предположим, что деления на «старший» и «младший» долг не существует. Допустим, кредиторы готовы дать взаймы сумму, равную 4 × EBITDA поглощаемой компании, и требуют, чтобы как минимум 20 % от цены сделки составлял собственный капитал покупателя, т. е. обоим этим ограничениям нужно удовлетворять. Тогда максимальная сумма, которую покупатель готов заплатить за акции нашей компании, составит (4 × 100)/0,8 = $500, из них на собственные средства должно приходиться 500 – 4 × 100 = $100. Мы можем составить матрицу (табл. 10), в которой по горизонтали будет представлен процент акционерного капитала в общем объеме финансирования, по вертикали – мультипликатор EV/EBITDA, а на пересечении, в ячейках таблицы, – возможная цена компании, которую инвестор будет готов за нее платить (левые колонки), и размер собственных средств, которые покупателю придется вложить в сделку (правые колонки).

Обратите внимание, что для одного и того же мультипликатора «× EBITDA» максимальная цена компании растет с ростом доли инвестора в финансировании сделки и, естественно, целиком за счет его доли. При большем мультипликаторе для одной и той же доли инвестора и цена компании, и абсолютный размер его вклада пропорционально больше. Таким образом, за нашу компанию покупатель может заплатить $750 и в том случае, когда кредитор готов дать ему взаймы 6 × EBITDA, и когда он даст только 4,5 × EBITDA, но во втором случае покупатель должен будет финансировать уже не 20, а 40 % сделки самостоятельно, и это обойдется ему не в $150, а в $300. Обратим внимание на то, что при падении мультипликатора с 6 до 4,5 (на 25 %) инвестору потребуется в два раза больше собственных средств, и если таковых нет, то, возможно, это заставит его отказаться от сделки. С другой стороны, чем меньше мультипликатор «× EBITDA», тем ниже риск не расплатиться с кредитом. Минимизируя собственную долю в финансировании сделки, покупатель существенно увеличивает свои риски. Повышение рисков должно оправдываться большей ожидаемой доходностью, но эта тема лежит за пределами данной книги. Вот какую важную роль играет мультипликатор EV/EBITDA при оценке компании финансовым инвестором, который не в последнюю очередь смотрит на доступность кредитного финансирования. Я полагаю, что у читателя по ходу рассуждений мог возникнуть вопрос. Допустим, что мы нашли максимально возможную цену, которую финансовый инвестор может заплатить. А вдруг она окажется выше той цены, которую он заплатить хочет, или ниже той, которую просит продавец? Выгодна ли эта покупка по максимально возможной (для инвестора) цене. Подробный ответ на этот вопрос находится за пределами данной книги. Скажем вкратце, что финансовые инвесторы покупают компании на короткий срок (3–7 лет) с целью их дальнейшей перепродажи. Как правило, самую высокую цену за компанию готов платить так называемый «стратег» – компания, которая поглощает другую компанию в своей или смежной отрасли, так как видит синергию между двумя бизнесами. В этом случае оценка, проводимая «стратегом», будет включать и расчет возможной синергии. Финансовый инвестор синергию в расчет не принимает, его оценка базируется на показателях поглощаемой компании как независимой, и она, как правило, оказывается ниже оценки «стратега», которому в случае удачного поглощения и реструктуризации компании ее можно будет потом перепродать. Конечно, в реальном мире не все так просто, бывает, что фонды портфельных инвестиций переплачивают за бизнес, особенно когда покупают его у других фондов, но в целом это рассуждение верно передает картину. Вы спросите, почему же тогда есть ниша для бизнеса финансовых инвесторов? Одна из причин состоит в том, что они быстры и могут оказаться единственными, кто готов совершить сделку в жесткие сроки. Кроме того, они могут купить слишком диверсифицированную компанию, которую не считает своей ни один «стратег», и продать ее бизнес по частям разным «стратегам». Мало ли ситуаций!

В заключение необходимо упомянуть и о существующих ограничениях в применении мультипликатора «× EBITDA» для расчетов максимального объема долгового финансирования. Как было сказано в начале данной главы «в оправдание» «× EBITDA», амортизация не является оттоком денежных средств и не влияет на свободный денежный поток, получаемый компанией, а поэтому весь денежный поток до амортизации может быть использован для расчетов по кредитам. Однако это верно только в кратко- и среднесрочной перспективе. При длинном временном горизонте нужно учитывать, что основные средства компании нуждаются в модернизации или полной замене, иначе бизнес может потерять конкурентоспособность, и амортизация – это хорошее приближение годовых расходов на поддержание основных фондов. Таким образом, если долговое бремя таково, что на выплату процентов придется пустить весь денежный поток до амортизации, то рано или поздно компания будет не в состоянии профинансировать капитальные вложения [74] Имеется в виду долг, который был использован для выкупа компании в кредит. Речь, естественно, не идет о долговом финансировании, которое направляется на финансирование капитальных вложений и в перспективе приведет к росту доходов компании.

. Расчет максимального размера долга должен строиться таким образом, чтобы компания не только не теряла ликвидность при постоянном рефинансировании долга, но и могла его полностью погасить с учетом всех необходимых капитальных вложений.

Уоррен Баффетт жестко критикует саму концепцию EBITDA. Однажды он ехидно выразился так: «Почему бы не рассчитывать прибыль до заработной платы? Почему бы не рассчитывать прибыль до арендной платы? На самом деле, почему бы не рассчитывать прибыль до всех расходов? Она называется выручкой» (цит. по [ Kilpatrick 2005, p. 1396]). «Если вы посмотрите на такие сверхуспешные компании, как Wal-Mart или Microsoft, то, я думаю, там эти слова [EBITDA – Е.Ч. ] никогда не появлялись» [ Там же , p. 963].

9.2. Использование мультипликаторов при расчете остаточной стоимости бизнеса

Как говорилось выше, при оценке компании на основе дисконтируемых денежных потоков ее стоимость рассчитывается как сумма дисконтированных денежных потоков за прогнозный период и приведенной стоимости остаточной стоимости компании (present value of terminal value). Остаточная стоимость – это стоимость бизнеса по окончании прогнозного периода, поэтому возникает вопрос о его правильном выборе. Длина прогнозного периода зависит от ряда факторов.

Читать дальшеИнтервал:

Закладка: