Алексей Герасименко - Финансовый менеджмент – это просто: Базовый курс для руководителей и начинающих специалистов

- Название:Финансовый менеджмент – это просто: Базовый курс для руководителей и начинающих специалистов

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2013

- Город:Москва

- ISBN:978-5-9614-4328-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алексей Герасименко - Финансовый менеджмент – это просто: Базовый курс для руководителей и начинающих специалистов краткое содержание

Из этой книги вы узнаете, каковы основные задачи финансового директора; как выглядит организационная структура финансовой функции в компании; как оценивать проекты вложений в оборудование и новые технологии; как оценивать стоимость компании в целом; как определить оптимальную структуру капитала компании и многое другое.

Книга написана на базе практического опыта работы с финансами и инвестициями. Западные концепции изложены в сравнении с российской спецификой.

Финансовый менеджмент – это просто: Базовый курс для руководителей и начинающих специалистов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Итак, первое стратегическое соображение – бид не должен быть ступенчатым, иначе придется собирать 80 % голосов.

Второе стратегическое соображение – время выставления тендерного предложения. Тендерное предложение лучше всего выставлять так, чтобы тендер завершился как раз к проведению собрания (лучше с небольшим запасом на случай конкурирующих тендеров). Напомним, что по правилам SEC тендерное предложение действует не менее 20 рабочих дней (грубо – месяц) плюс еще две недели в случае наличия конкурирующих предложений. Далее, если не получается слить Richardson-Vicks с Unilever, можно в течение года захватить контроль через совет директоров. Поскольку собрание акционеров намечено на 22 октября, идеальным временем для тендера будет эта дата минус 6 недель, то есть примерно 10 сентября. Предварительно надо также постараться скупить часть акций Richardson-Vicks на открытом рынке.

Стратегия определена. Что же произошло в реальности? Давайте смотреть военные хроники.

Первый раунд сражения – тендерное предложение Unilever

Проведя предварительную скупку акций, 9 сентября 1985 года Unilever объявила о тендерном предложении на покупку акций Richardson-Vicks. Вот данные о торгах по акциям Richardson-Vicks за несколько дней до предложения:

Помните, на открытом рынке игроки довольно быстро начинают догадываться о возможном поглощении. Современные технологии упрощают работу арбитражеров – можно автоматически отслеживать возможные аномальные явления в объемах торгов. Так что действовать надо быстро.

В пятницу (16.09.1985) Unilever объявила о новом тендерном предложении. Предложение было двухступенчатым, но не совсем обычным. Unilever предлагала акционерам $56 за акцию в случае, если совет директоров одобряет слияние, и $48 за акцию, если совет директоров голосует против слияния. Зачем это было сделано? Очень просто – чтобы оказать давление на директоров. В этом случае, чтобы задействовать статью 17 устава, то есть вынудить Unilever собирать 80 % голосов, совету директоров пришлось бы голосовать против слияния. Но у директоров есть наложенная на них законом обязанность действовать исключительно в интересах акционеров. Если акционер продает акции, но директора голосуют против, они вполне могут «напороться» на судебные иски от рассерженных акционеров. Очень умный ход. Естественно, условием покупки Unilever поставила приобретение контрольного пакета.

Безусловно, после объявления бида отношения между Unilever и семьей Ричардсонов были полностью разрушены. Особенно этому поспособствовал тот факт, что 78-летний член семьи Ричардсон, который был членом совета директоров Richardson-Vicks 25 лет, умер от сердечного приступа, когда узнал о тендерном предложении Unilever. Стало очевидно, что это будет война до победного конца. Ответ Ричардсонов не заставил себя долго ждать.

Второй раунд сражения – скупка акций Richardson-Vicks

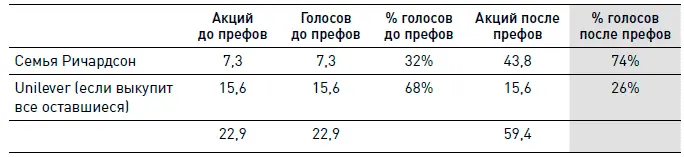

Первым ответом Richardson-Vicks была скупка акций. Проводила ее как компания, так и семья Ричардсон – в течение недели Ричардсоны купили 170 000 акций (всего к этому моменту семья контролировала 7,3 млн из 22,9 млн акций в обращении), компания в целом выкупила 2,6 млн акций, потратив на это более $121 млн – практически все имевшиеся «в загашнике» деньги (excessive cash). В результате в целом стороны, противящиеся поглощению (семья Ричардсон плюс компания, читай, менеджеры, то есть та же семья Ричардсон) контролировали 7,3 + 2,6 = 9,9 млн, то есть 43 % всех акций.

Третий раунд сражения – выпуск привилегированных акций

В качестве дополнительной защитной меры 17 сентября совет директоров Richardson-Vicks утвердил выплату дивиденда в виде привилегированных акций. Согласно решению, каждый владелец пяти обыкновенных акций Richardson-Vicks получал на свои акции одну привилегированную акцию. Привилегированную акцию можно было конвертировать в пять обыкновенных акций специального класса, которые будут обладать пятью правами голоса. Таким образом, владелец пяти обыкновенных акций после конвертации будет обладать 30 правами голоса (25 голосов на одну привилегированную, конвертированную в новые обыкновенные акции плюс 5 голосов его начальных акций, которые он не теряет). Однако при этом в случае продажи привилегированной акции все права голоса по ней теряются. Поскольку, согласно правилам SEC, после объявления тендера Unilever не имела права покупать акции на открытом рынке, она не могла воспользоваться новыми голосами.

Таким образом, в случае реализации плана семья Ричардсон получала большинство голосов в корпорации:

Четвертый раунд сражения – судебный иск

Положение стало критическим. Unilever обратилась в суд, утверждая, что ограничение количества голосов направлено против интересов большинства акционеров. Судья согласился с доводами Unilever и заблокировал выпуск привилегированных акций. Судья посчитал фундаментально неправильным наличие в уставе корпорации положения о том, что совет директоров может выпускать акции с произвольными условиями в ущерб части акционеров.

В этот момент стало ясно, что Ричардсонам не удастся удержать независимость компании. Согласно законодательным требованиям к доверительному управляющему трасты, которые управляли акциями Ричардсонов, должны были продать акции по тендерному предложению, так как предлагаемая сумма была значительно выше фундаментальной стоимости компании.

Единственным вариантом оставался вариант нахождения более приемлемого покупателя.

Пятый раунд сражения – белый рыцарь

23 сентября 1985 года Richardson-Vicks объявила о проведении аукциона на покупку компании. Формально директора при получении тендерного предложения, в тот момент, когда становится ясно, что компания будет продана, должны максимизировать стоимость акций для существующих акционеров. Это можно сделать и в форме аукциона.

Биды должны были приниматься в закрытом виде. Среди участников аукциона оказались Procter & Gamble (предложила $69 за акцию), Colgate ($67 за акцию) и Pfizer ($68 за акцию). Unliever дала $60 за акцию и не стала повышать бид. Война закончилась победой Procter & Gamble, что в принципе было справедливо, так как у Procter & Gamble теоретически были наибольшие синергии с Richardson-Vicks. Procter & Gamble выступила для Richardson-Vicks в качестве белого рыцаря. Интересно, насколько близки были финальные биды участников. Вы уже понимаете, что финансы – это не очень точная наука. Допустим, если в нашей модели мы чуть-чуть изменим ее основные предположения, цена акций для Unilever может сильно измениться. Например, если мы повысим прогноз роста продаж всего на один процент (с 5 до 6 %), то оценка повысится на $10 за акцию! Почему же так близки финальные биды участников аукциона? Дело в том, что обычно все участники сделок M&A для помощи нанимают инвестиционных банкиров. Например, в этой истории Unilever помогали Lazard, Freres & Company и The First Boston Corporation. Инвестиционные банкиры общаются между собой. Хотя формально они ни в коем случае не должны делиться информацией о сделках друг с другом, с другой стороны, они точно не хотят узнать при подведении итогов такого аукциона, что они выиграли, потому что предложили цену на 40 % выше ближайшего конкурента. Поэтому, хотя они никогда точно не разгласят друг другу биды своих клиентов, иногда перед подачей таких заявок на аукцион инвестиционные банкиры нескольких участвующих сторон собираются вместе на «дружеский» ужин. И там время от времени могут дать друг другу намеки о примерном диапазоне «обсуждаемых» цен, сказать что-нибудь вроде: «Знаешь, мне кажется, что справедливая стоимость компании может находиться где-нибудь в районе 70». Так это происходит в реальном мире. Надо сказать, что здесь сложно говорить о том, насколько такая практика находится в интересах клиентов инвестбанков. Формально, конечно, можно сказать, что это неприемлемо, так как разглашает определенную информацию. С другой стороны, есть известный факт – победители аукционов в среднем переплачивают за приобретаемые активы. Это называется «проклятьем победителя» (winners curse – более подробную информацию об этом эффекте можно найти в экономической литературе). В этом случае такой «ужин банкиров» позволяет предотвратить потенциальную переплату очень значительных сумм. В конечном итоге ведь победителем все равно будет тот, у кого выше оценка компании (то есть теоретически, у кого лучше синергии).

Читать дальшеИнтервал:

Закладка: