Тамара Теплова - Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий

- Название:Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий

- Автор:

- Жанр:

- Издательство:Вершина

- Год:2007

- Город:Москва

- ISBN:5-9626-0321-4, ISBN 978-5-9626-0321-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тамара Теплова - Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий краткое содержание

В книге раскрывается роль инвестиционной деятельности как одного из действенных рычагов максимизации стоимости компании. Показаны новые направления инвестирования и принципы отбора инвестиционных проектов, позволяющих компаниям наращивать стоимость. Автором систематизирована практика российских компаний по принятию инвестиционных решений. Внимание читателей акцентируется на приводящих к недополучению стоимости ошибках, которые часто допускаются при анализе инвестиционных решений и при управлении инвестиционным процессом.

Нацеливая компании на достижение рыночной успешности, автор отстаивает применение стоимостных показателей и алгоритмов выявления рычагов стоимости как на этапе принятия инвестиционных решений, так и в период их мониторинга. Кроме того, раскрываются особенности инвестиционного процесса создания стоимости и устойчивого ее наращения путем сбалансированного инвестиционного портфеля (инвестиции в инновации, персонал, маркетинг и пр.).

Книга адресована директорам и собственникам предприятий, руководителям финансовых и экономических служб.

Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

3. Отсутствуют механизмы приостановки или досрочной ликвидации проекта ввиду выявленной неэффективности.

4. Отсутствует ретроспективный анализ закончившихся проектов, что не позволяет накапливать опыт (создавать человеческий капитал).

Четвертая группа проблемобъединяет вопросы управления персоналом и качества создаваемого интеллектуального капитала.

1. Отсутствует мотивация инициации проектов. В ряде случаев имеющийся план по инвестиционно-инновационным предложениям носит формальный характер.

2. Выделенные бюджетные единицы (подразделения, филиалы, дочерние компании) работают на лимитах затрат без переходящего остатка и не заинтересованы в экономии капитала.

3. Вознаграждение менеджеров проектов и бизнес-единиц увязано с выполнением плана инвестиционных расходов и получения прибыли, без акцента на проблемах создания стоимости. Отсутствует система долгосрочного вознаграждения, увязанная с конечными результатами проекта.

4. Работники не мотивируются на экономию инвестиционных и текущих затрат по проекту. Как следствие – работа по принципам «потрать или потеряешь», «больше потратишь – больше получишь». Внешний индикатор такой ситуации – сезонные всплески инвестиционных расходов конца года.

5. Отсутствуют механизмы передачи опыта проектной работы (как по формированию заявок, так и по реализации проектов).

Часть 3. Рекомендации по совершенствованию системы управления инвестиционной деятельностью компании

Глава 8. Уровни качества управления инвестиционной деятельностью и активное управление стоимостью инвестиционными рычагами (VBI и SVGI)

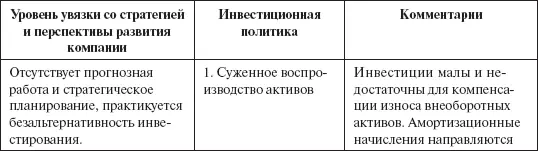

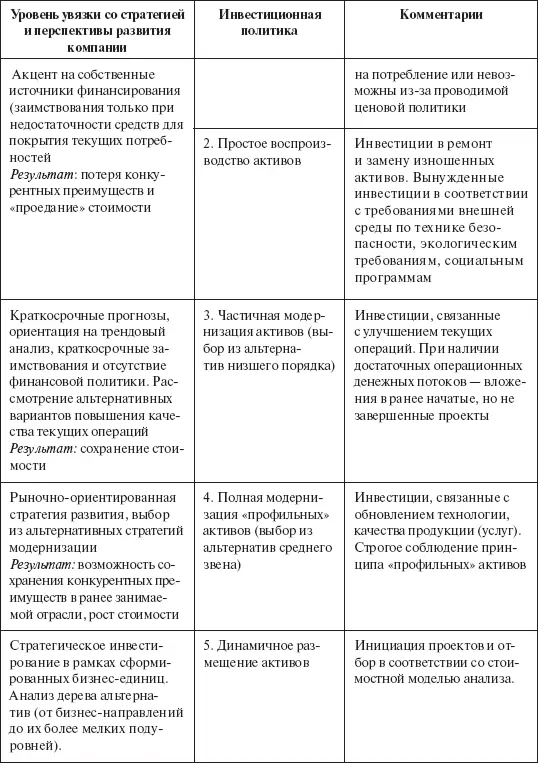

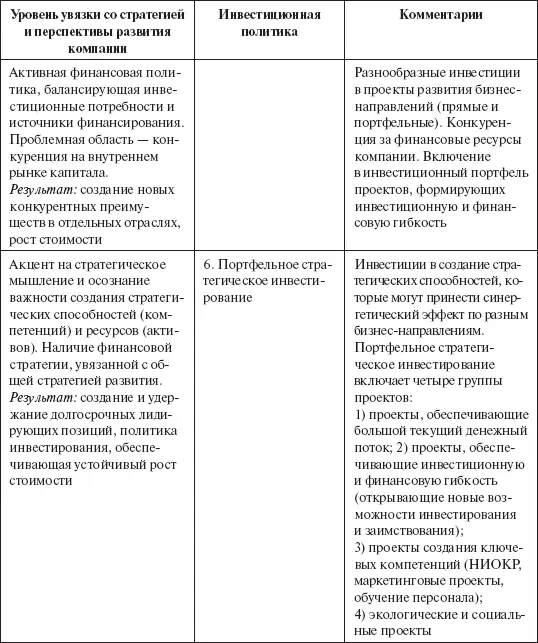

В предыдущих главах нами рассматривались многообразные решения по изменению основного капитала компании. Выделим наиболее распространенные виды инвестиционной политики в российских компаниях. Таких видов шесть. Характеристики по ним даны в табл. 42.

Таблица 42

Политика инвестиционной деятельности российских компаний

Анализ практики инвестиционной деятельности по российским компаниям показывает, что политика порядка 30 % компаний соответствует выделенным видам в группах № 1 – 3. Более ярко это соответствие политики наблюдается для компаний с высокой долей государственного участия. Инвестиционная политика в рамках выделенных видов 1 – 3 часто реализуется в рамках бухгалтерской финансовой модели. Традиционными критериями оценки проектов в рамках этой модели являются сохранение платежеспособности и рост прибыли. Поэтому часто фигурирующие показатели «качества» проектов ограничиваются периодом окупаемости и усредненной доходностью на вложенный капитал (учетной доходностью).

Еще порядка 40 % компаний выборки – выбирают политику № 4 (НК «Сургутнефтегаз», пивоваренная компания «Очаково»). Не более 27 % компаний реализуют политику № 5 (например, компания «Центртелеком», ЗАО «Группа компаний РЕТАЛ»). И только единицы через метод проб и ошибок приближаются в инвестиционной политике к портфельному стратегическому инвестированию.

Актуальность разработки инвестиционной стратегии, являющейся базой для реализации политики № 5 и 6, объясняется:

• существенной зависимостью интересов инвестирования разных групп участников (менеджеров и собственников);

• временным профилем получаемых денежных потоков;

• доступностью финансовых ресурсов на рынке в зависимости от этапа жизненного цикла организации.

Для каждого этапа характерны свои уровни инвестиционной мотивации участников, направления и формы инвестиционной деятельности, особенности формирования инвестиционных ресурсов. Формирование инвестиционной стратегии позволяет заблаговременно адаптировать инвестиционную деятельность организации к предстоящим изменениям. Этот момент очень важен из-за определенной инертности инвестиционных решений, невозможности, в ряде случаев, выйти из проекта.

Инвестиционная политика № 5 может рассматриваться как составной элемент системы управления стоимостью компании. Это управление инвестициями в создание стоимости компании (value based investment, VBI).

Принципиальное отличие инвестиционной политики № 6 – возможность реализации устойчивого роста стоимости. Отмеченные характеристики этой политики могут формировать инвестиционную деятельность, поддерживающую стратегию устойчивого роста стоимости (systainable value Ggrow investment, SVGI). Если для VBI альтернативные инвестиции связаны с бизнес-направлениями, сформированными на рынке, то ключевое отличие портфельного стратегического инвестирования (SVGI) – наличие «высших альтернатив», связанных с изменением внешней среды (формированием новых потребностей, новых технологий, принципиально новых компетенций).

Три основные характеристики отличают инвестиционную деятельность компании в рамках управления стоимостью от традиционного «затратного» инвестирования или инвестирования «от достигнутого». «Триада VBI» такова:

1) выявление инвестиционных приоритетов и формирование (отбор) предложений в инвестиционную программу в соответствии со стратегическими целями компании, которые гармонизируют интересы участников;

2) разработка инвестиционных проектов с учетом возможности наращения стоимости за счет финансовых решений и управленческой гибкости, выбора наиболее инвестиционно привлекательных альтернатив низшего уровня (то есть рассмотрение проекта в виде дерева альтернатив);

3) построение управленческой системы (инвестиционной инфраструктуры компании), включающей модели и техники, регламенты, компетенции, которая способствует росту стоимости как за счет операционных выгод инвестирования, так и за счет интеграции инвестиционных и финансовых решений, финансового и интеллектуального капитала.

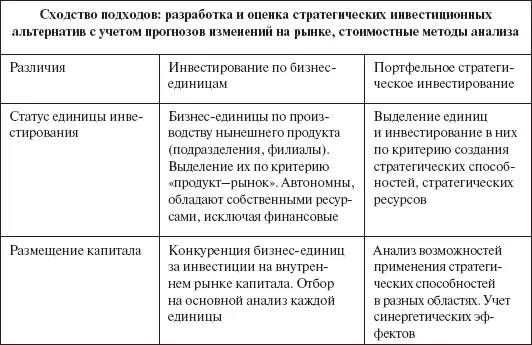

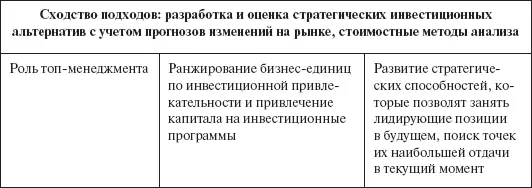

Существенные факторы, отличающие инвестиционную деятельность компаний в рамках VBI и SVGI, показаны в табл. 43.

Таблица 43

Инвестиции в системе управления стоимостью: выбор между стратегическим инвестированием по бизнес-единицам и портфельным инвестированием

В рамках портфельного стратегического инвестирования несколько направлений могут быть использованы для устойчивого наращения стоимости.

Читать дальшеИнтервал:

Закладка: