Бабайкин - На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями]

- Название:На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями]

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2020

- ISBN:978-5-532-05972-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Бабайкин - На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями] краткое содержание

На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями] - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Как играть в “музыкальные стулья”?

Не бойтесь опоздать.Обычно “модные” компании появляются в “модных” отраслях – криптовалюты, каннабис, зеленая энергетика и др. Раньше такие окна возможностей возникали довольно редко, сегодня – чуть ли не каждый год.

Высвободите время.Если вы по 12 часов проводите на работе, 8 часов в постели, а остальное время лежите тюленем, то у вас нет ни малейшего шанса распознать следующий поезд. Исправьте эту ситуацию.

Приходите пораньше.Знакомство с инсайдером в отдельной корпорации, дружба с венчурными инвесторами, или вы сами оказались в “модной” нише – все это может дать вам возможность начать игру раньше других.

Оглянитесь вокруг.Есть ли рядом с вами компании, достижения которых удивляют? Наверняка, есть. Посмотрите, например, как расцвели Wildberries, Ozon, Тиньков и другие. Некоторых из списка до сих пор нет на бирже. Когда-нибудь выйдут. Изучите инструмент IPO и будьте во всеоружии, когда это произойдет. А некоторые акции можно купить через холдинговые компании. Например, АФК Система владеет внушительным пакетом акций Ozon. В будущем этот пакет реализуется через выход на биржу или продажу новому стратегу.

Анализ метрик

Метрики для покупки акций роста достаточно простые. Вы легко сможете найти их в агрегаторах типа Blackterminal.

Ищем не тех, кто недооценен, а тех, у кого показатели и мультипликаторы выше. Показатели должны быть следующими:

– рост котировок компании в прошлом был лучше рыночных;

– в последнее время наблюдалось увеличение прибыли на акцию;

– на данный момент происходит ускорение роста продаж;

– увеличение выручки является лучшим в данной отрасли;

– обладает самой крутой на рынке маржинальностью.

Как и когда покупать – понятно. Но когда продавать? – Когда любой из этих показателей начинает “чихать”.

Нематериальный анализ

Фундаментальный анализ в чистом виде не годится для поиска акций роста. Придется включать чутье и наблюдательность. Это очень похоже на работу венчурного инвестора – они тоже принимают решения чуть ли не по запаху, на уровне интуиции.

На что же смотреть?

Лидер

Знаете ли вы лидера какого-нибудь трубопрокатного завода? Нет. Зато вы, наверняка, знаете лидеров “модных” компаний – Илон Маск, Тиньков, Галицкий, Греф (пусть и с натяжкой). Что у них общего?

– они ставят безумные цели (то есть немного “себе на уме”);

– они – фронтмены и рок-звезды;

– они мощно вкладываются в пиар;

– они умеют очаровывать.

Источник: фотобанк Canva

Существует негласное правило – уход лидера = выход акций из “моды”.

Менеджмент

Команда решает. Акции могут не расти долгое время, но вы понимаете, что там работают “монстры” – они все сделают за вас.

Сюрпризы

Компании роста любят и умеют удивлять, вселяя в сердца людей надежду на что-то хорошее. Примеры надежды:

– помощь регуляторов, лоббирование;

– новый продукт – таблетка от похудения, которая позволит сбросить 30 кг за месяц;

– новые рынки – открыли завод на Марсе.

Источник: фотобанк Canva

Профилактика

“Музыкальные стулья” – это игра с огнем, поэтому у вас должна постоянно работать жесткая система риск-менеджмента. Опишу основные правила работы с этим инструментом.

1. Не держите в акциях роста весь портфель. Нравится “лудоманить”? Делайте это не на весь капитал.

2. Устойчиво прибыльные акции роста лучше убыточных, потому что они дольше живут. Например, условный Яндекс лучше условного Uber.

3. Диверсифицируйтесь по отраслям и странам. Не надо слепо верить только в Хайтек. Не надо верить только в модные компании США.

4. Никогда не берите “плечи” и кредиты на покупку “модных” компаний.

5. Сочетайте стратегии. Добавляйте в портфель стоимостные или дивидендные акции. Например, стоимостные акции часто ведут себя лучше на длительной дистанции.

Инструменты и лайфхаки

Как быстро найти акции роста

– Воспользоваться инструментом https://etfdb.com/screener/

– Выбрать класс активов Equity. Затем выбрать Growth.

– Выбрать любой из ETF фондов. Например, IWF

– Далее зайти сюда https://www.etf.com/

– Посмотреть состав портфеля фонда

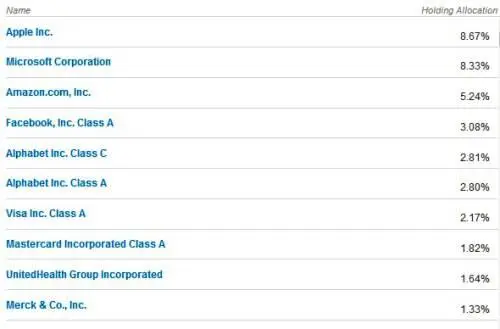

– Найти строку Top 10 Holdings

– Выбрать посмотреть все (View All)

Вуаля!

Источник: https://etfdb.com/screener/

*Список не является инвестиционной рекомендацией. Ваши деньги, ваши проблемы.

Как правильнее всего покупать акции роста

Через те же ETF, конечно.

Ниже привожу вам список таких фондов:

– QQQ Invesco QQQ

– IWF iShares Russell 1000 Growth ETF

– VUG Vanguard Growth ETF

– IVW iShares S&P 500 Growth ETF

– IWP iShares Russell Midcap Growth ETF

– MTUM iShares Edge MSCI USA Momentum Factor ETF

– VBK Vanguard Small Cap Growth ETF

По названию легко догадаться, что внутри.

*Не является инвестиционной рекомендацией.

Минусы

– отсутствие здорового сна – про “горячие” компании трудно забыть;

– постоянные психологические ловушки (рано продал, поздно продал);

– вы переплачиваете в разы, это может сыграть злую шутку;

– в случае коррекции эти акции падают быстрее всего;

– компании крайне редко и неохотно платят дивиденды;

– почти нереально “пересидеть” в бумаге в случае “истерик” на рынке (например, недавний рост Tesla);

– очень сложно не “выскочить” из акции роста в случае обвала;

– акции роста выходят из моды надолго (например, Газпром и Магнит);

– акции роста подвержены манипуляциям.

Плюсы

Тут я, скорее, “высасываю из пальца”. Но что поделаешь – раз есть минусы, значит должны быть и плюсы.

– акции роста дают быстрое обогащение везунчикам;

– компании роста всю прибыль реинвестируют в развитие – есть шанс, что рост продолжится и в будущем;

– акции роста можно добавлять в портфель после большого кризиса;

– стратегия подходит для среднесрочных портфелей (3–5 лет).

Как подготовиться к кризису

В спокойные времена я использую доходную стратегию инвестирования. Но чем дольше нет кризиса, тем больше я ухожу в “защитную” стратегию. В основе “защитной” стратегии лежит следующий принцип:

Периодически на рынке происходит обвал. Так было и так будет. Инвестор делает ставку на неизбежность обвала и готовится к нему заранее.

Источник: фотобанк Canva

Читать дальшеИнтервал:

Закладка:

![Обложка книги Бабайкин - На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057224/babajkin-na-pensiyu-v-35-let-publisher-selfpub-s.webp)

![Тамара Высоцкая - Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057223/tamara-vysockaya-betonnoe-kazino-publisher-selfpu.webp)

![Александр Милкус - Как мы перестраивали советское образование и что из этого вышло [litres с оптимизированными иллюстрациями]](/books/1057298/aleksandr-milkus-kak-my-perestraivali-sovetskoe-ob.webp)

![Кристиан Винд - Нечто из Дарк Маунт [publisher: SelfPub с оптимизированной обложкой]](/books/1063798/kristian-vind-nechto-iz-dark-maunt-publisher-self.webp)

![Джей Барридж - Тайна дерева-храма [litres с оптимизированными иллюстрациями]](/books/1065413/dzhej-barridzh-tajna-dereva.webp)

![Светлана Казакова - Дракон и чаровница [publisher: SelfPub] [с оптимизированной обложкой]](/books/1075769/svetlana-kazakova-drakon-i-charovnica-publisher-s.webp)

![Алексей Миллер - Мup [publisher: SelfPub] [с оптимизированной обложкой]](/books/1076140/aleksej-miller-mup-publisher-selfpub-s-optimiz.webp)

![Влада Якушевская - Спроси меня как [Быть любимой, счастливой, красивой, богатой собой] [litres с оптимизированными иллюстрациями]](/books/1077823/vlada-yakushevskaya-sprosi-menya-kak-byt-lyubimoj-sch.webp)

![Хайдарали Усманов - Смерть из тени [publisher: SelfPub с оптимизированной обложкой]](/books/1144527/hajdarali-usmanov-smert-iz-teni-publisher-selfp.webp)

![Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]](/books/1148397/timur-kazancev-investirovanie-v-akcii-prakticheski.webp)