Владимир Живетин - Управление рисками рыночных систем (математическое моделирование)

- Название:Управление рисками рыночных систем (математическое моделирование)

- Автор:

- Жанр:

- Издательство:Изд-во Института проблем риска, ООО Информационно-издательский центр «Бон Анца»

- Год:2009

- Город:Москва

- ISBN:978-5-986640-48-8, 978-5-903140-49-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Живетин - Управление рисками рыночных систем (математическое моделирование) краткое содержание

Управление рисками рыночных систем (математическое моделирование) - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Среди методов сравнительного подхода наибольший интерес представляет метод рынка капитала. Этот метод основан на данных о рыночных ценах акций сходных компаний. Предполагается, что инвестор, действуя по принципу альтернативной инвестиции, может инвестировать либо в эти компании, либо в оцениваемую.

Определение рыночной стоимости компании данным методом основано на использовании ценовых мультипликаторов. Ценовой мультипликатор – это коэффициент, показывающий соотношение между стоимостью компании и некоторым финансовым показателем. В целях оценки может быть разработана система ценовых мультипликаторов, в основе которых лежат различные финансовые показатели: прибыль, денежный поток, дивидендные выплаты, выручка от реализации и прочее.

Таким образом, метод рынка капитала базируется на реальных рыночных показателях, в частности на котировках акций, и отражает существующее положение на фондовом рынке. Однако, как и при затратном подходе, здесь отсутствует учет возможных будущих изменений в деятельности компании.

Следует отметить, что использование любого из рассмотренных выше методов требует выполнения определенных, зачастую достаточно сложных и трудоемких расчетов. Оптимальным вариантом, существенно упрощающим процедуру расчетов и вместе с тем не снижающим объективность оценки стоимости компании, является вариант применения экономико-математических методов, и, прежде всего, метода регрессионного анализа, который достаточно широко используется в экономических исследованиях и расчетах.

Формирование и использование экономико-математических моделей в оценке недвижимости предусматривает последовательное прохождение следующих четырех этапов:

1) формирование пакета исходных данных, т. е. отбор параметров (финансово-экономических показателей) по ряду предприятий, акции которых котируются на фондовом рынке; при этом обязательным условием является наличие параметра – рыночная стоимость предприятия (функция у );

2) формирование экономико-математических моделей, характеризующих аналитическую связь функции у (рыночная стоимость предприятия) с наиболее значимыми аргументами – финансово-экономическими показателями ( х );

3) расчет рыночной стоимости предприятий и, прежде всего, предприятий, акции которых не котируются на фондовом рынке;

4) анализ объективности полученных результатов (расчетной рыночной стоимости предприятий) путем сравнения их с рыночной стоимостью, полученной другими методами оценки стоимости бизнеса.

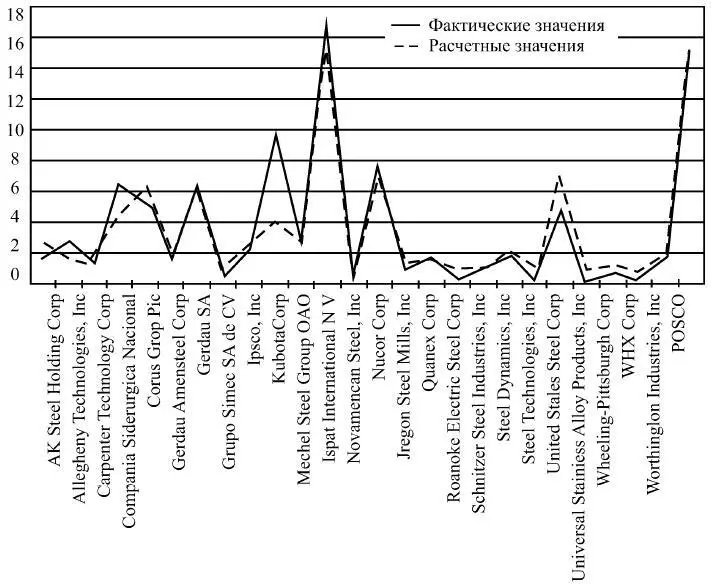

Фактическая и расчетная рыночная стоимости иностранных металлургических компаний

Метод регрессионного анализа позволяет учесть ряд факторов (параметров), обусловливающих какую-либо экономическую величину, и установить аналитическую форму этой взаимосвязи. Остановимся более подробно на указанных этапах формирования регрессионной модели.

Этап 1.Отбор финансово-экономических параметров обычно проводится путем профессионально-логического анализа с применением методов парной корреляции. Основная задача и требования к отбору заключаются в следующем: совокупность отобранных факторов должна быть тесно связана с исследуемой экономической категорией.

Располагая рядом финансово-экономических показателей, можно построить эмпирическую формулу: у = f ( x ). Таким образом, ключевыми факторами в оценке стоимости предприятия были приняты:

– прибыль до уплаты налогов ( П );

– выручка от реализации ( В ).

Эти факторы имеют тесную связь с функцией рыночной стоимости предприятия ( у ), что подтверждается высокими значениями коэффициентов корреляции и детерминации. Такая тесная связь имеет следующий экономический смысл:

– компания, имеющая значительные размеры выручки и прибыли, будет стоить больше, чем компания с низкими финансовыми показателями;

– при увеличении выручки и прибыли должна возрасти способность компании генерировать чистые денежные потоки, следовательно, и стоимость компании;

– компания, которая, несмотря на существенный размер выручки, демонстрирует низкий уровень прибыли, будет более низко оценена инвесторами.

Этап 2.Существует возможность построения двухфакторной регрессионной модели следующего вида: y = b 0+ b 1П + b 2В.

Численные значения коэффициентов регрессии ( b 0, b 1, b 2) определяют в результате решения соответствующей системы уравнений.

Объективность полученного уравнения подтверждается высокими значениями коэффициента корреляции ( K 1= 0,94) и коэффициента детерминации ( K = 0,89). Полученное уравнение регрессии позволяет определить фактическое и расчетное значения стоимости компании ( у ).

Анализ данных (рис. 1.12), полученных в работах [15, 52], показывает, что сформированная экономико-математическая модель для отдельных компаний лишь приблизительно описывает показатель у, что может быть связано с влиянием факторов, которые не учтены данной моделью. В качестве таких факторов можно назвать перспективы развития компании (как негативные, так и позитивные), о которых стало известно фондовому рынку (ожидаемое снижение или повышение цен, так, например, на отдельные виды металлопродукции, снижение или повышение потребности в металлопродукции, уровень прогрессивных технологий и прочее).

Рис. 1.12

1.3.2. Проблемы контроля и погрешностей контроля рыночной экономики

Общая оценка величины национального богатства в различные моменты времени позволяет анализировать динамику рыночной экономики. При этом достаточно понятно, что если такая динамика положительная, то в стране происходит социально-экономическое развитие, в противном случае наблюдается спад. Здесь особенно важно подчеркнуть, что именно динамика национального богатства , а не только динамика внутреннего валового продукта (ВВП), характеризует наличие развития или спада в социально-экономических процессах.

Производство ВВП – лишь один из способов актуализации национального достояния, который оказывает наиболее значительное влияние на динамику национального достояния, но далеко не всегда приводит к увеличению последнего. В конечном итоге, к национальному достоянию относится лишь та часть произведенного ВВП, которая может быть использована на расширенное воспроизводство, близкая по объему к производимому национальному доходу.

На примере контроля валового национального продукта рассмотрим погрешности, сопутствующие этому процессу.

Читать дальшеИнтервал:

Закладка: