Владимир Живетин - Экономические риски и безопасность (анализ, прогнозирование и управление)

- Название:Экономические риски и безопасность (анализ, прогнозирование и управление)

- Автор:

- Жанр:

- Издательство:«ГРАФ»

- Год:2003

- Город:Жуковский

- ISBN:5-98664-008-X

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Живетин - Экономические риски и безопасность (анализ, прогнозирование и управление) краткое содержание

В работе приводится метод расчета вероятностных показателей экономического риска, на основе которых, используя математические модели экономических процессов, осуществляется анализ,

прогнозирование и управление экономическими рисками.

Работа написана для специалистов в области риск-менеджмент на уровне макро– и микроэкономики, аспирантов, студентов специальности экономист-аналитик.

Экономические риски и безопасность (анализ, прогнозирование и управление) - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Нормы обязательных резервов и денежная масса

Между нормами обязательных резервов и денежной массой существует жесткая количественная связь: с их увеличением сужаются предложения денег и потенциал кредитования. При снижении норм обязательных резервов растет предложение денег, и расширяются возможности банков в кредитовании. Для России характерно частое изменение норм: повышение и понижение, связанное с эмиссионным притоком и оттоком (изъятием) денег. При этом в отличие от стран с развитой рыночной экономикой в России нет синхронной взаимосвязи между изменениями в объеме резервов и денежной массой, что приводит к нервозности в работе коммерческих банков и невозможности адаптации к резервной политике ЦБ РФ.

Политика резервов должна обеспечивать поддержание хозяйственно-финансовых сделок, всего делового оборота на уровне, достаточном для выхода экономики на режим устойчивого роста ВВП. Здесь, как и во всех финансовых процессах, резерв имеет критические значения относительно верхнего (m d) в кри нижнего (m d) н круровней, выход за которые недопустим.

При построении области [(m d) в к р, (m d) н к р] денежную массу m dнеобходимо скорректировать с физическим объемом ВВП, его стоимостной структурой и ценой. Для целей прогноза необходима модель m d на два-три года вперед в увязке с прогнозом ВВП, цен и оценкой материальных активов.Требуется создать информационно-аналитическую систему для анализа изменения m dво взаимосвязи с динамикой цен, а также для обоснования опережения роста денежной массы по сравнению с ценами и динамикой ВВП. Опыт 1998 г. показал, что устойчивость m dв большей мере зависит от операций на открытом рынке, поведения нерезидентов на этом рынке, намерений Правительства и ЦБ РФ в отношении курса рубля.

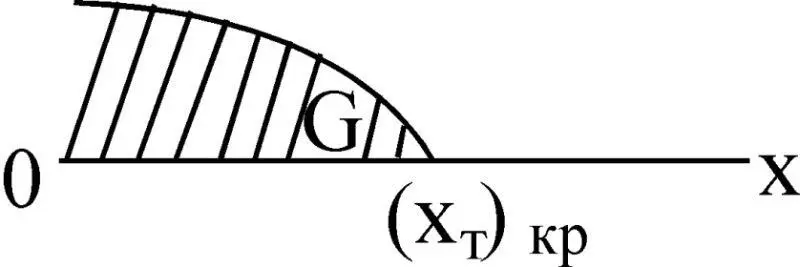

2.4.2. Кредитная денежная система

С 1993 г. в России начался кризис денежной системы. Произошел разрыв на величину Δx тмежду оборотом денежно-кредитных ресурсов (х дк) и потребностями производственного капитала (х пк), т. е. Δх т= х дк–х пк(Δх т< 0), что обусловило снижение товарности и натурализации материального производства. При этом с 1993 г. валовая прибыль в России сокращалась ежегодно на 35–37 %, и в начале 1997 г. ее объем составил менее одной трети от уровня 1990 г. В результате произошло падение доходов товаропроизводителей х тниже уровня, обеспечивающего простое воспроизводство, когда х тдостигло критического значения (х т) кр(рис. 2.8). При этом (x т) кp= f(x δ, х дх, Δх т, δ), где x δ – доход бизнеса; х дх – доход домашних хозяйств; δ – максимально-возможная (критическая) величина налоговой ставки. Отметим, что для развивающейся экономики Δx т> 0, а х т> (х т) кр.

Рис. 2.8

Падение доходов материального производства имеет преимущественно воспроизводственные причины, связанные со свертыванием товарного выпуска, а также перераспределением добавленной стоимости из производства в потребление. В наибольшей степени пострадал экспортно-ориентированный сектор экономики, в котором с 1994 по 1996 годы добавленная стоимость сократилась с 14,8 до 3,5 % ВВП. В 1996 и 1997 гг. нехватка доходов, необходимых для поддержания простого воспроизводства, составляла 9 % ВВП. С 1993 г. начался кризис денежной системы, обусловленный поглощением денежных средств, отвлекаемых из оборота товарного производства по следующим причинам:

– рост дефицита ликвидных средств, обслуживающих хозяйственный оборот; попытка ликвидации этого дефицита путем стабилизации объемов реальной денежной массы не привела к исчезновению недостатка денежных средств в национальной экономике;

– отток денежных средств из реального сектора в сбережения домашних хозяйств;

– расширение масштабов мобилизации денежных средств для обслуживания государственного долга.

К началу 1997 г. долговая нагрузка на кредитно-денежные ресурсы превысила 70 %). Таким образом, долг достиг 70 %), и по этому параметру государство оказалось в критической области. Это обусловлено распадом денежно-финансового оборота на два замкнутых контура (рис. 2.9). Первый контур – средства населения, финансирование госдолга, объединяет встречные процессы формирования денежных доходов и сбережений населения и использования их для покрытия государственных расходов. Здесь за счет сокращения инвестиций и субсидий экономики вырастает роль социальной составляющей, что обусловливает возрастающую независимость первого контура от второго, который включает средства предприятия – кредиты товарному производству, где формируются денежные доходы реального сектора, и использование средств предприятий как ресурса для кредитования экономики.

Падение производительности труда в экономике, а также дисбаланс между производством (α 1) и потреблением (α 2), т. е. возрастание Δα = α 2 – α 1, обуславливает перераспределение денежных ресурсов из реального сектора в домашние хозяйства. Если снижение потребления имело место в 1992–1994 гг. на 1,6 %, то в 1995–1996 гг. оно составило 4–6 %, что обусловливает снижение уровня жизни населения. При этом в силу больших рисков финансы населения через банки не возвращаются в экономику. Здесь сказывается отрыв процентных ставок по депозитам от рентабельности производства.

Рис. 2.9

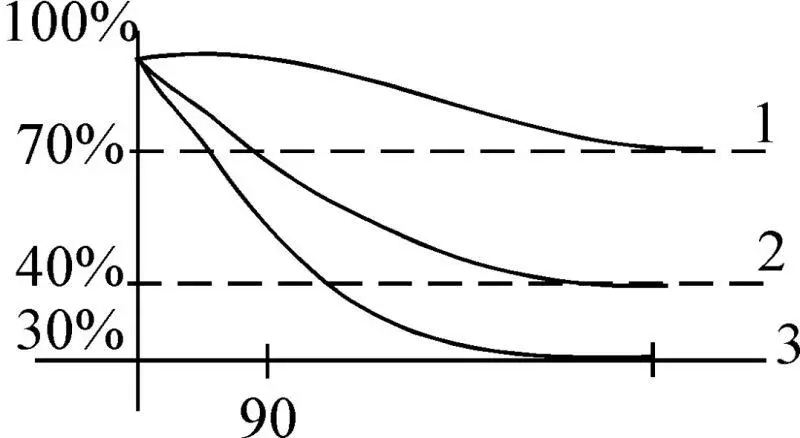

Таким образом, мы имеем, с одной стороны, нехватку денежных ресурсов в сфере материального производства, с другой стороны, в денежной сфере – наличие дорогих кредитных ресурсов. Это обусловливает трудности функционирования банковской системы и товарного производства, что создает застой экономики и более того, ее деградацию (рис. 2.10–2.12). Таким образом, по этому параметру наличия кредитных ресурсов, ставки которых согласованы с рентабельностью производства, Россия оказалась в критической области (Ω κρ).

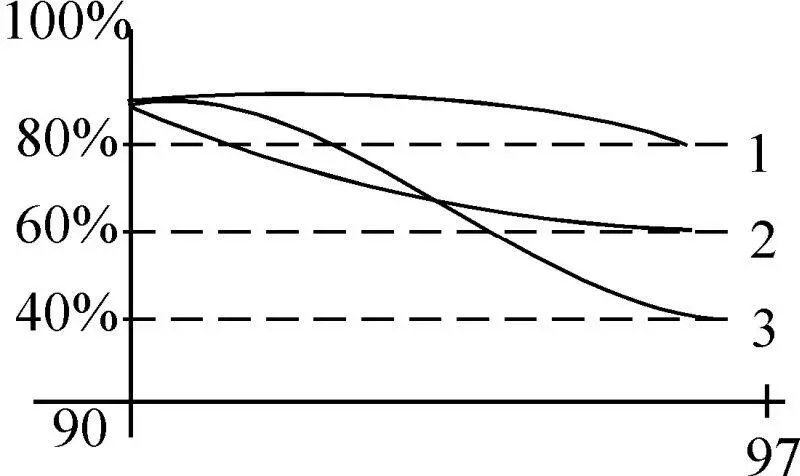

Рис. 2.10. Динамика производства в топливо-энергетических (1), сырьевых (2) и перерабатывающих (3) отраслях промышленности

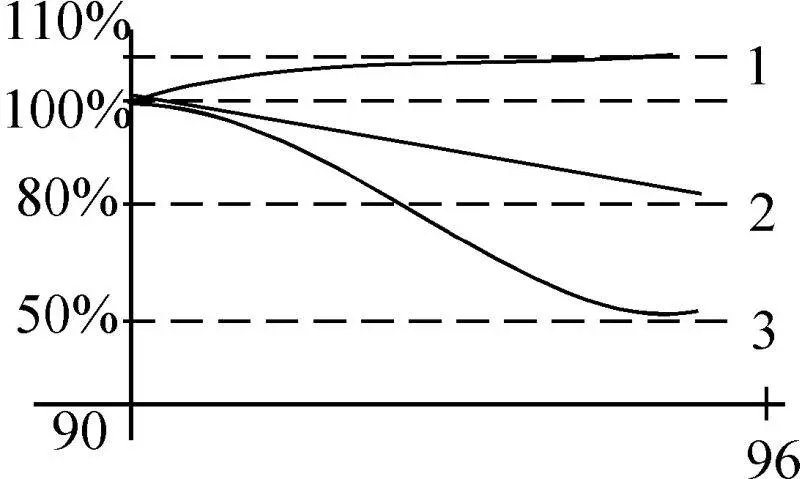

Рис. 2.11. Динамика производства ВВП (2), потребительских товаров и услуг (3), потребления домашних хозяйств (1)

Рис. 2.12. Динамика изменения (по годам): основные производственные фонды (1); занятые в материальном производстве (2); объем материального производства (3)

Читать дальшеИнтервал:

Закладка: