Ник Антилл - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Название:Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2016

- Город:Москва

- ISBN:978-5-9614-3129-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ник Антилл - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО краткое содержание

Особое внимание уделено рассмотрению наиболее сложных для анализа и отражения в финансовой отчетности активов и обязательств: пенсионных обязательств, опционов на акции, производных финансовых инструментов, начисленных резервов и операций по аренде. Кроме уточненных в соответствии с современными требованиями аспектов отчетности, второе издание книги включает новый раздел, посвященный компаниям, занимающимся операциями с недвижимостью. Приведены также конкретные примеры использования МСФО при оценке компаний разных отраслей, в том числе компаний добывающих и регулируемых отраслей, страховых компаний и банков.

Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Очевидное решение вопроса: измерить коэффициенты бета долгов, выставленных на продажу. К сожалению, даже в случае с акциями весьма трудно добыть статистически достоверные данные о коэффициентах бета. В случае с заемным капиталом, значения беты которого будут ниже, это практически невозможно.

5.3. Выводы

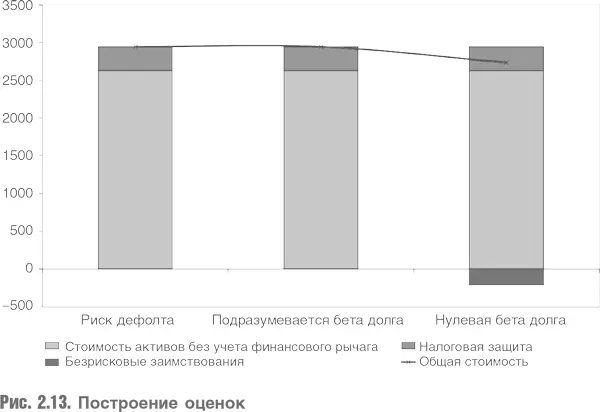

В рассуждениях выше были отброшены обычные подходы к ставкам дисконтирования и проведен анализ стоимости активов и налоговой защиты для растущей фирмы по отдельности, в предположении об отсутствии рисков. Такой подход позволил найти соответствие между APV и WACC/DCF, если налоговая защита оценивалась по стоимости акционерного капитала без учета финансового рычага, а не по стоимости заемного капитала. Были приведены альтернативные подходы для учета финансового рычага в коэффициенте бета и для расчетов WACC, которые часто воспринимаются как очевидные вещи и, к сожалению, неправильно используются. Наконец, было ослаблено предположение об отсутствии риска дефолта и показано, как различие между подходами APV и WACC/DCF может быть использовано для получения подразумеваемой стоимости риска дефолта. Это привело анализ обратно к общепринятой схеме WACC/DCF, где возник вопрос о природе премии за долговой риск: какой риск – рыночный или специфический риск компании – определяет размер этой премии. Последнее представляется более реалистичным, но, по существу, нарушает принципы, заложенные в САРМ.

Формулы расчета WACC, полученные в данной книге, существенно отличаются от общепринятых формул в части влияния роста финансового рычага на WACC. Согласно полученным здесь формулам, эффект от роста финансового рычага меньше, ставки дисконтирования более высокие, а оценки стоимости ниже.

6. Изменяемая WACC

Одно из наиболее негативных последствий традиционного подхода к дисконтированию состоит в том, что вычисленная в соответствии с общепринятым подходом WACC затем механически применяется ко всем будущим денежным потокам, хотя ставка дисконтирования для каждого конкретного года зависит от рыночного финансового рычага компании в этом году, и в большинстве случаев вряд ли в дальнейшем компании будут поддерживать постоянный финансовый рычаг. Поскольку все формулы учета финансового рычага и его устранения не противоречат друг другу, они также могут применяться в моделях со специфическими прогнозами, на которых основаны окончательные оценки при предположении постоянного роста. Эти модели будут обсуждаться подробнее в главе 5. Такой подход требует применения итеративного процесса, описанного выше, для расчета оценки стоимости. Этот процесс, примененный для каждого прогнозного года в отдельности, позволит получить согласованные значения рыночной цены акционерного капитала и ставки дисконтирования, используемые при расчете оценки для конкретного года. Денежный поток каждого года дисконтируется затем по относящейся к нему отдельной ставке и таким образом приводится к текущему моменту. Нужно начать процесс путем итерации стоимости и WACC для терминального года и затем приводить стоимость год за годом в текущие для каждого года величины, дисконтируя стоимость компании на конец каждого года и ее годовой денежный доход (или экономическую прибыль) по ставке дисконтирования, соответствующей конкретному прогнозному периоду.

В главе 5 описанная процедура будет освещена более подробно, а здесь обратим внимание на два момента. Во-первых, как для постоянной, так и для меняющейся во времени WACC неправильно использовать при расчете балансовый финансовый рычаг. Во-вторых, неверно дисконтировать слагаемое денежного потока или экономической прибыли, относящееся к году n , по одной и той же ставке n раз. Если компания в настоящий момент финансируется за счет акционерного капитала, но впоследствии намерена использовать налоговую защиту, то неправильно дисконтировать ее денежный поток десять раз по ставке, относящейся к году 10. Его надо дисконтировать десять раз по разным ставкам за каждый год.

Альтернативой подходу с использованием изменяемой WACC (или APV, которая оценивает налоговую защиту отдельно) может быть применение единственного, целевого финансового рычага для расчета ставки WACC, которая будет использоваться в течение всего прогнозного периода. В действительности ставка не должна фиксироваться, но это приемлемое рациональное решение, поскольку на результат оценки в наибольшей степени влияет именно ставка, применяемая к долгосрочным денежным потокам. Но и в этом случае не следует забывать, что ставку дисконтирования рассчитывают с использованием рыночной (а не балансовой) стоимости заемного и акционерного капитала.

Кроме финансового рычага, есть еще один довод в пользу ежегодного изменения ставки дисконтирования. Он состоит в том, что безрисковая ставка расположена на кривой доходности. Если сделанное в модели предположение о постоянной безрисковой ставке ошибочно, это может значительно повлиять на оценку стоимости компаний, в которых денежные потоки растут как быстрыми темпами, так и медленными.

7. Реальные опционы и арбитражные операции

Анализ реальных опционов очень популярен среди ученых, но не среди практиков финансового рынка. Скорее всего, позиция практиков более обоснованна, поскольку интерпретировать и применить к реальным активам методику оценки, разработанную для производных финансовых инструментов, достаточно трудно. Методы оценки производных инструментов зависят от возможности формировать эквивалентные портфели, включающие долг и базовый актив, от мгновенного и свободного от затрат арбитража, от предположения о нормальном распределении ожидаемой доходности базового актива. Для большинства реальных опционов эти требования не соблюдаются. Существует одно исключение – put-опцион, отражающий ограниченную ответственность акционеров. Обычно это не особенно ценный актив, хотя для компании, переживающей кризис, он может быть весьма ценным.

Ценность этого актива может быть проиллюстрирована распространенным комментарием: лучший способ заработать деньги на бирже – покупать акции, имеющие отметку инвестиционных аналитиков «продавать». Это не просто совпадение. Это вытекает из природы стоимости акций компании, близкой к дефолту, и из методики оценки, используемой большинством аналитиков фондового рынка – они измеряют внутреннюю (в какой-то мере не зависящую от внешних обстоятельств) стоимость активов, а не стоимость опционов.

Обычно инвестиционные аналитики используют метод дисконтирования для получения стоимости активов компании, а затем, вычитая из полученной величины долги и другие обязательства, получают оценку стоимости акционерного капитала. Результат часто называется внутренней/настоящей стоимостью активов.

Читать дальшеИнтервал:

Закладка: